作者:KarenZ,Foresight News

原標題:百億鉅虧,Strategy 財報亮紅燈!高層怎麼說?

當下的加密貨幣市場,正深陷一場劇烈的回調漩渦之中。隨着比特幣價格回撤至 6 萬美元,市場情緒迅速轉向極度恐慌。

就在這動盪的當口,全球最大的比特幣企業持有者——Strategy(原 MicroStrategy)發布的 2025 年第四季度財報,無疑是雪上加霜,給本就低迷的市場潑上了一盆刺骨的冷水:單季度淨虧損高達 124 億美元。

財報發布當日,Strategy 股價直接暴跌約 17%,截至目前,其股價較 2024 年 11 月創下的歷史高點已累計下跌近 80%。

從曾經憑藉「比特幣財庫戰略」一路飆升的明星企業,到如今鉅虧纏身、股價腰斬再腰斬,Strategy 的處境,恰是當前加密貨幣市場動盪的最真實縮影——一邊是賬面的鉅額虧損,一邊是近乎偏執的囤幣行為,這家公司用一組組分裂的數據,上演着一場賭上企業未來的豪賭。

核心數據:鉅虧之下的瘋狂吸籌

Strategy 2025 年 Q4 財報的核心矛盾,在於賬面虧損的創紀錄高企與比特幣持倉的歷史新高形成的強烈反差。

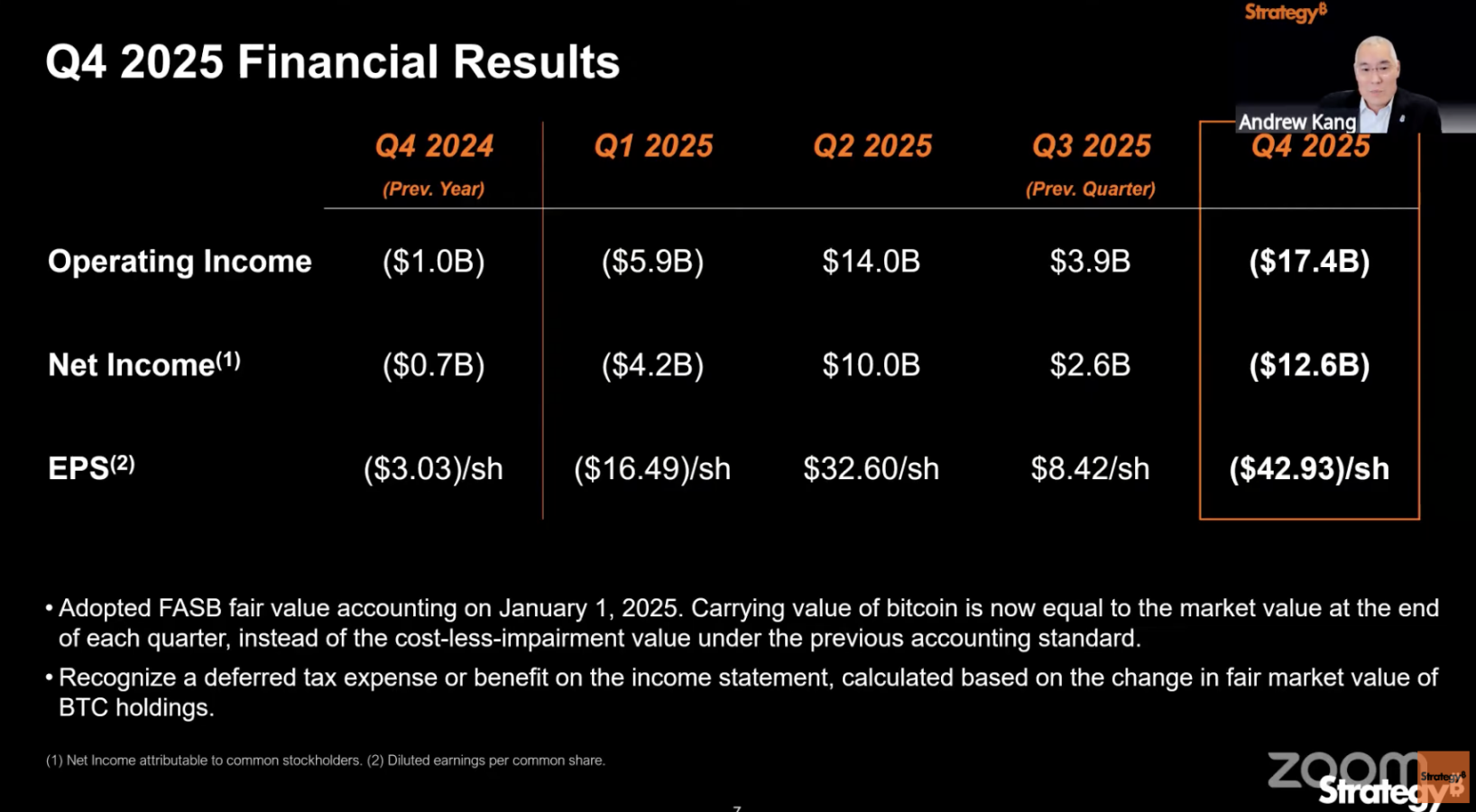

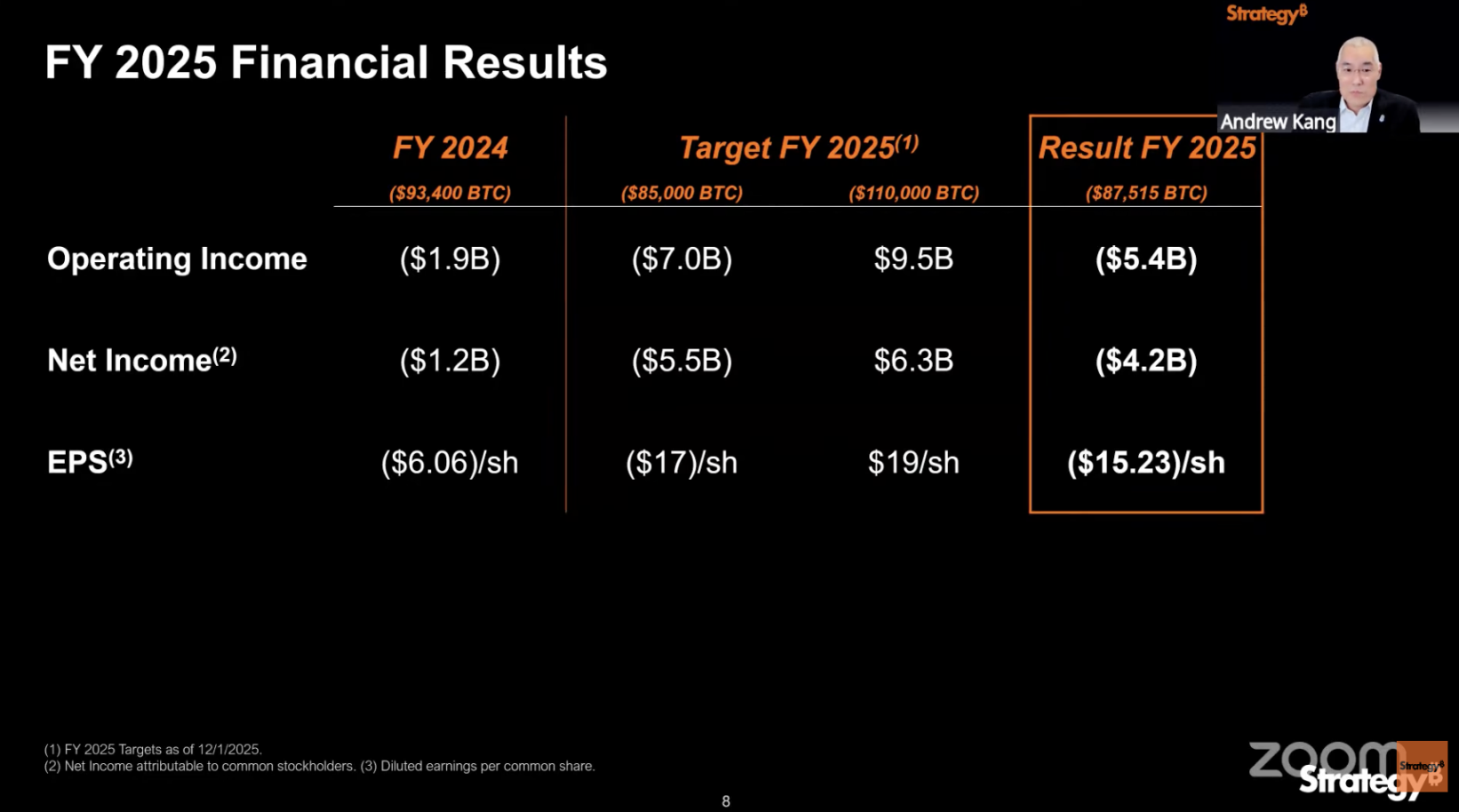

1、公允價值準則下的鉅額賬面虧損:2025 年四季度 Strategy 運營虧損達到驚人的 174 億美元,淨虧損 124 億美元。這主要源於公司從 2025 年 1 月 1 日起新採用的公允價值會計準則。根據該準則,公司需在每個季度末按市場價格重新評估所有比特幣持倉,幣價波動將直接計入損益表,比特幣的持續回調,讓持倉市值的縮水直接轉化為賬面虧損,成為財報最直觀的「利空」。

2、逆勢加倉比特幣的執念:儘管市場波動,Strategy 仍在瘋狂買入,在 2026 年 1 月便大筆購入 41,002 枚。 截至 2026 年 2 月 1 日,Strategy 持有 713,502 枚比特幣,約佔比特幣總量的 3.4%,坐穩全球企業級比特幣持有者的頭把交椅。

3、超級孖展機器:在 2025 財年,Strategy 籌集了超過 253 億美元的總資本,這一數字佔全美當年股權孖展總量的約 8%。

4、專項儲備的風險緩衝:截至 2026 年 2 月 1 日,Strategy 擁有 22.5 億美元的美元儲備,專門用於覆蓋未來 2.5 年的優先股股息和債務利息支付,試圖緩解市場對其現金流壓力的擔憂。

從持倉成本來看,Strategy 持有比特幣的原始總成本達 542.6 億美元,單枚平均成本為 76,052 美元,而當前比特幣價格約為 6.5 萬美元,以此計算,公司比特幣持倉的浮虧已超 78 億美元。

被邊緣化的「主業」與被放大的「槓桿」

極具諷刺意味的是,Strategy 的傳統主營業務 —— 企業分析軟件,在財報中已淪為近乎被遺忘的註腳,其業務規模與貢獻,與比特幣戰略的體量形成天壤之別。

2025 年第四季度,公司軟件業務雖保持正向增長,但數據表現相對平淡:總營收 1.23 億美元,按年僅增長 1.9%;訂閱服務營收 5180 萬美元,按年增長 62.1%;四季度整體毛利潤 8130 萬美元,毛利率維持在 66.1% 的較高水平。

從數據不難看出,軟件業務雖具備穩定的盈利能力和較高的毛利率,但其營收規模僅為億級,相較於公司數百億的募資規模、數百億的比特幣持倉成本,以及上百億的季度虧損,這塊主營業務的邊際貢獻幾乎可以忽略不計。

對於如今的 Strategy 而言,公司的核心資源、戰略重心,早已完全向比特幣傾斜。Strategy 通過股、債、優先股等複雜的金融工具,為投資者提供了一個帶槓桿的比特幣敞口。其自身也徹底淪為「比特幣的影子」,企業發展與比特幣價格深度綁定,一榮俱榮,一損俱損。

當可轉換債到期會發生什麼?

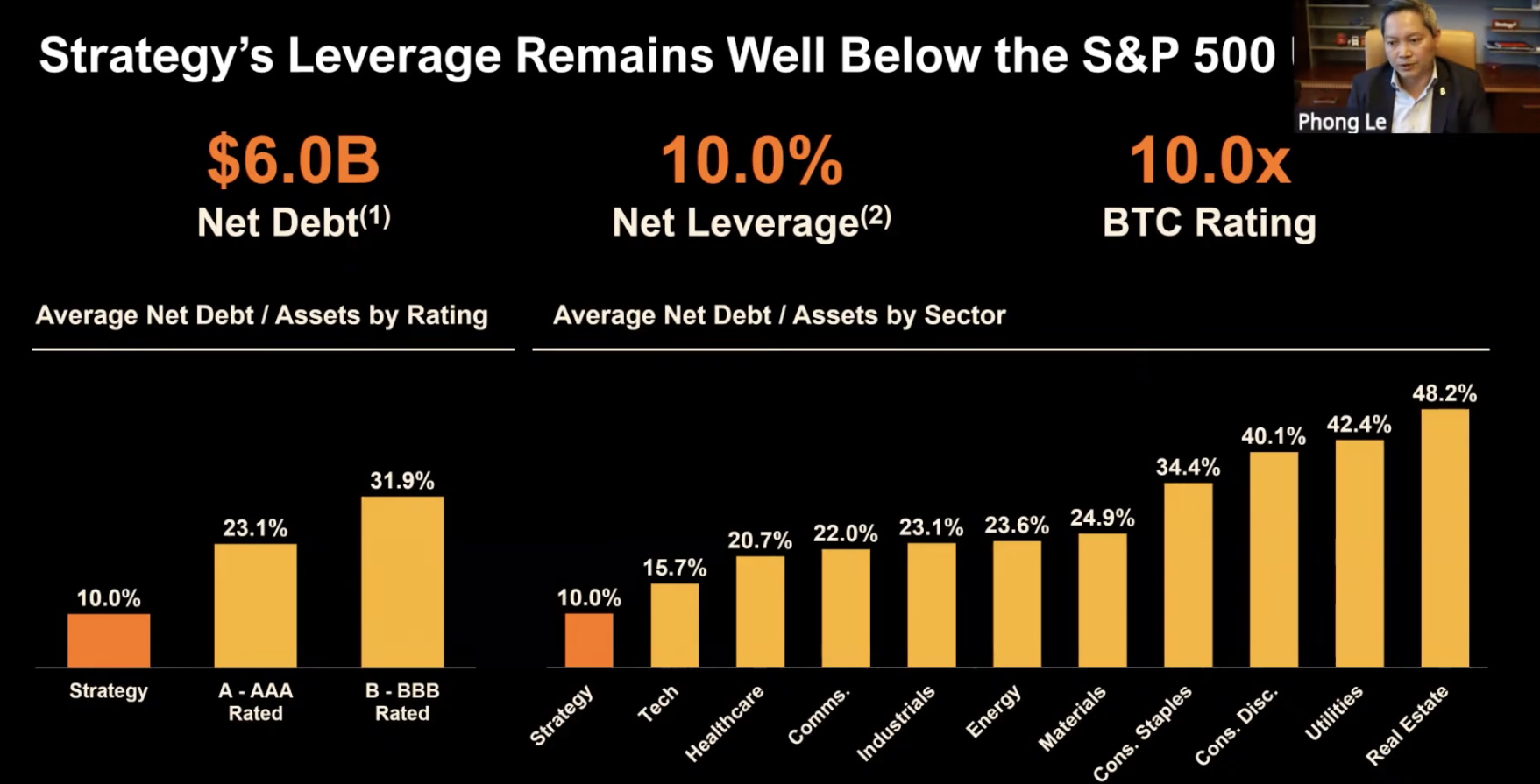

在最新的財報電話會中,Phong Le 表示,「Strategy 當前有 60 億美元的淨債務,目前的槓桿率在 13% 左右,只是投資級公司的一半、高收益公司的 1/3。極端情況下,如果比特幣價格下跌 90%,跌至 8000 美元,那麼我們的比特幣儲備將等於我們的淨債務,屆時我們將無法用比特幣儲備償還可轉換債券,將考慮重組、增發股票或發行額外債務。」

另外,Phong Le 希望公司逐步實現股權化,如果屆時無法實現股權化,將尋找其他方式重組債務,旨在可持續降低槓桿、避免賣幣,並繼續比特幣積累策略。

當「飛輪」鬆動

Strategy 的「比特幣飛輪」模式建立在一個極其脆弱的假設之上:比特幣價格長期螺旋上升,且資本市場永遠願意為其公司供溢價孖展,兩者形成正向循環,推動公司股價與持倉規模同步增長。

然而,當比特幣價格跌破其平均持倉成本(7.6 萬美元),Strategy 所面臨的風險與悖論,也隨之暴露。

STRC 高股息下:高收益對應高風險

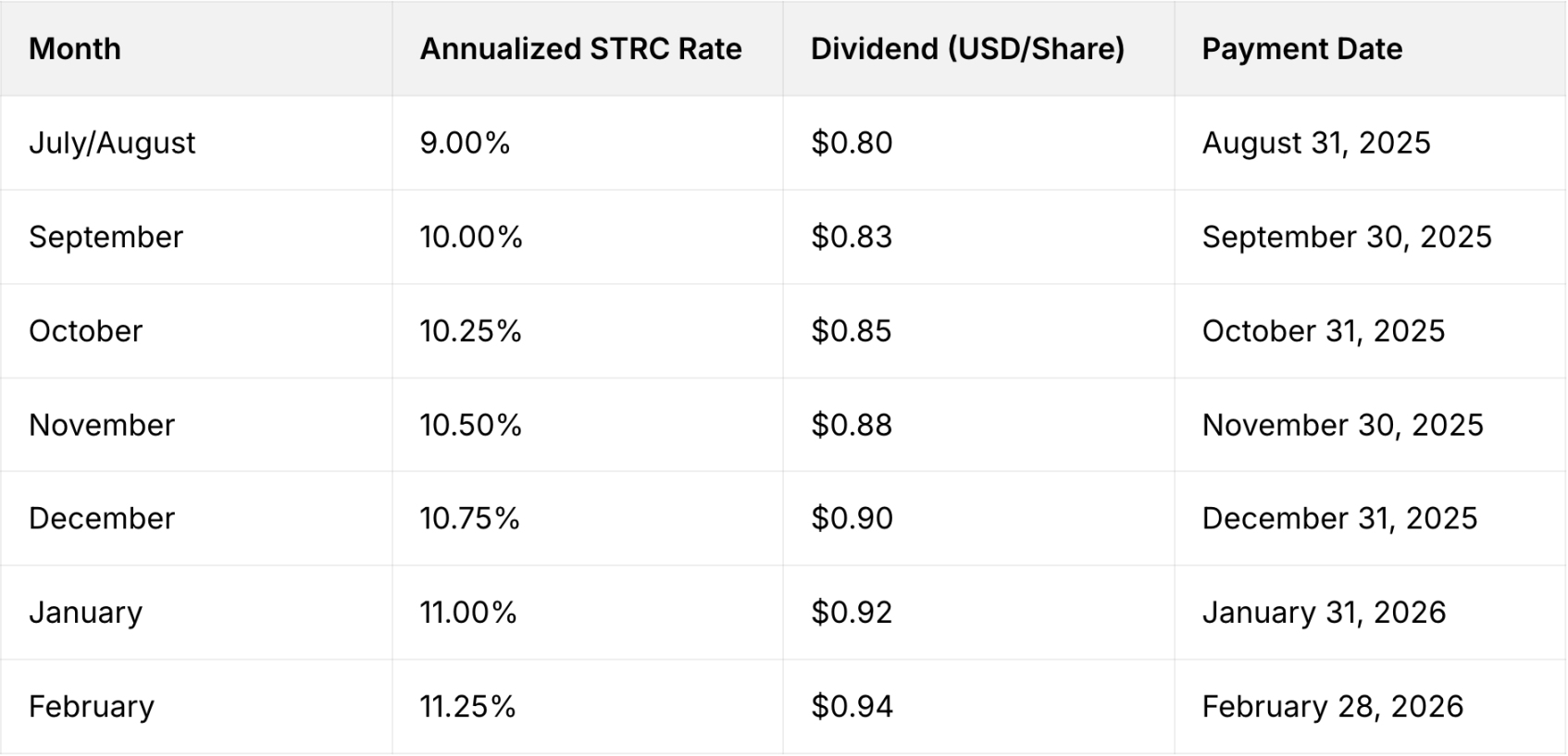

Strategy 推出的永續優先股 STRC,當前的股息率為 11.25%,且這一股息率自 2025 年 7 月以來持續上調。

Strategy 設計這個可變機制是為了讓 STRC 價格儘量穩定在 100 美元面值附近,減少波動,並將其定位為「短期高收益信用」或「高收益儲蓄賬戶」替代品。

在當前低利率環境下,11.25% 的名義收益率確實非常有吸引力,尤其對尋求高固定收益的投資者來說。但資本市場的基本邏輯從未改變:高收益必然伴隨高風險,STRC 的高股息背後,是與 Strategy 比特幣戰略深度綁定的巨大不確定性。

Strategy 的核心策略是「比特幣槓桿 + 孖展擴張」,其償付能力高度依賴:比特幣價格長期上漲、持續通過發行 MSTR 普通股、其他優先股或債務來孖展買更多 BTC。

如果出現比特幣熊市延長、mNAV 持續低迷甚至折價、股權孖展難度加大等情況,儲備可能快速消耗。雖然公司建立了 22.5 億美元的美元儲備作為緩衝,但這僅僅是為這場豪賭買了一份為期 2.5 年的保險。

當前市場已反映部分擔憂:STRC 價格低於 100 美元面值,目前為 93.67 美元。

mNAV 壓縮至 1.07,孖展通道能否順暢?

Strategy 得以無限增發股票買幣的核心動力,在於其 mNAV 指標,用來衡量其股票估值相對於其比特幣儲備的一個關鍵指標。當 mNAV > 1,表示市場給予 Strategy 的估值高於其持有的比特幣價值(即溢價交易),投資者願意為其「比特幣槓桿策略」支付額外溢價。

目前 Strategy 的 mNAV 已壓縮至 1.07。一旦跌破 1,孖展通道可能會被迫關閉。屆時,Strategy 可能會失去護盤和補倉的能力,徹底淪為比特幣價格波動的囚徒。

不同於在最新會議上強調的內容,Strategy CEO Phong Le 曾於 2025 年 11 月份在接受《What Bitcoin Done》採訪表示,如果公司的 mNAV 跌破 1,並且孖展選項枯竭,出售比特幣在 「數學上」 是合理的。但他澄清這將是最後的手段,而非政策調整。

負反饋循環?

對於 Strategy 而言,最可怕的並非當前的鉅額虧損,而是可能觸發的負反饋循環,這也是所有加密市場玩家最不願面對的劇本:

比特幣價格下跌→公司淨資產縮水→mNAV 跌破 1、溢價消失→無法通過孖展獲得新資金→無力支付高額利息和股息→被迫拋售比特幣籌資→比特幣拋壓增加、價格進一步下跌→淨資產進一步縮水……

政策利好與技術承諾,能否重塑信心?

Michael Saylor 在財報電話會中並未將目光侷限於公司單季虧損的短期利空,而是以美國政策端的全面轉向和金融行業的加速採納為核心,勾勒出比特幣發展的長期利好藍圖,同時針對市場最擔憂的量子技術風險和落地計劃,重塑市場對公司比特幣戰略的信心。

Michael Saylor 強調,當前比特幣的發展,正迎來前所未有的政策與金融雙重紅利期。政策層面,美國政府對數字資產的態度完成了從懷疑到認可的根本性轉變,總統及 12 位內閣成員均明確表示支持比特幣,兩黨在數字資產監管與採納上達成共識,讓美國躋身全球數字資產發展的領先陣營。

金融層面,比特幣的行業採納度迎來爆發式增長:大型銀行紛紛推出比特幣交易、信貸及託管全鏈條服務,金融科技公司持續加碼比特幣佈局,公開市場與傳統金融機構的雙重入場,讓比特幣的金融屬性不斷強化,流動性與認可度持續提升。

針對市場瀰漫的各類 FUD 情緒,Michael Saylor 也給出了直接回應,尤其聚焦量子計算這一核心技術擔憂:量子計算對比特幣的商用級威脅至少仍需 10 年纔會顯現,且比特幣社區具備全球共識升級的能力,足以應對未來的技術挑戰。

Michael Saylor 進一步表示,Strategy 將主動扛起行業責任,將通過啓動全球比特幣安全計劃,聯合網絡安全、加密貨幣安全領域的全球資源,研究並推出針對量子計算及新興安全威脅的共識解決方案,推動整個加密貨幣行業的健康、穩定發展。

小結

若行情繼續下跌,174 億美元的季度運營虧損、124 億美元的淨虧損,或許還只是 Strategy 困境的開始。

真正的考驗在於,當市場恐慌蔓延,當「溢價」消失,當新資金枯竭時,信仰能否戰勝地心引力?對於投資者而言,現在的 Strategy 可能是一張極高風險、極高賠率的期權合約:賭對了,比特幣價格回升、飛輪重新運轉,投資者獲得回報;賭輸了,負反饋循環啓動、公司陷入危機,投資者將面臨慘重損失。

這場賭上企業未來的豪賭,終局尚未可知,但 Strategy 已然為整個加密貨幣行業敲響了警鐘——在狂熱的市場情緒中,過度偏執的信仰與不加節制的槓桿,可能會面臨現實的反噬。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流羣:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush