炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:金十數據

2025年,貴金屬無疑是最大贏家,而幾乎所有其他傳統「避險」投資均表現不佳。在這一年裏,市場充斥着動盪、衝突以及對人工智能泡沫的擔憂,這樣的結果着實令人矚目。

全球經濟熱度高漲,政客力推寬鬆貨幣政策,衰退擔憂逐漸消退,人工智能狂熱席捲市場,再加上地緣政治緊張局勢升級,這些因素共同塑造了今年的市場格局。

然而,受原油供應過剩加劇的拖累,大宗商品綜合指數今年表現糟糕。儘管2025年中東地區出現過數次緊張局勢,市場也曾擔憂原油價格會飆升至每桶100美元,但實際原油價格同比下跌了20%,目前幾乎僅為該水平的一半。

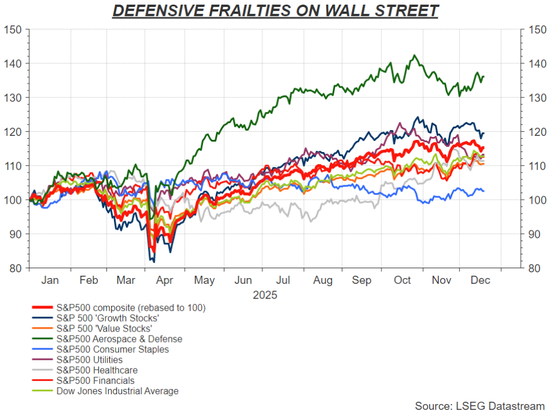

如果投資者擔憂全球衝突,那麼他們最佳的去處並非公用事業、必需消費品等傳統防禦性板塊,而是國防板塊本身。2025年,美國航空航天與國防股漲幅達36%,歐洲同類股票漲幅更是高達55%,德國及歐洲大陸正加速重整軍備。

債券與防禦性資產表現滯後

今年以來,大多數其他傳統對沖工具和安全資產非但未能起到保護作用,反而成了投資組合的拖累,即便是被一些人吹捧的「數字黃金」年末也以虧損收官。

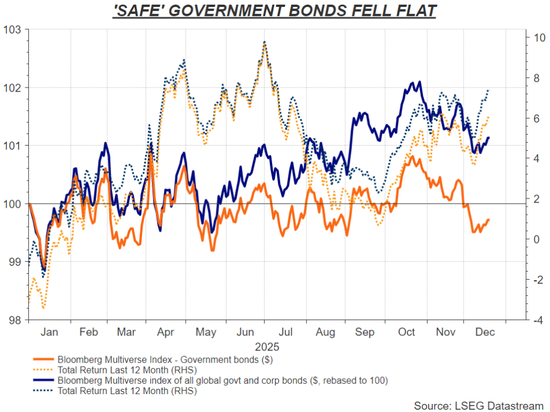

債券市場今年同樣表現不佳。以美元計價,全球「無風險」政府債券指數下跌約1%,總回報率僅略超6%。涵蓋政府債券、超國家債券、機構債券和公司債券的彭博全球綜合債券指數(Bloomberg Multiverse)等更廣泛的全球債券基準表現也好不到哪裏去,價格漲幅約為1%,總回報率接近7%。

被視為安全港的政府債券表現持平

被視為安全港的政府債券表現持平這一表現還不及摩根士丹利資本國際全球股票指數(MSCI All-Country Stock Index)漲幅的一半,該指數正邁向2019年疫情前以來的最佳年度表現。

在股票領域,採取防禦性策略也並非制勝之道。

得益於大型科技股和人工智能主題的推動,標普500指數(SPX)全年上漲15%。美國經濟強勁反彈以及2025年下半年利率下降,帶動華爾街多數股票走高。但標普500「成長型」股票漲幅達20%,是「價值型」股票漲幅的兩倍多。

標普500指數的總回報率也比其等權重指數高出5個百分點。

儘管公用事業、醫療保健和金融板塊今年表現尚可,漲幅均超過10%,但均落後於主要指數。必需消費品板塊漲幅僅約2%,排名墊底。

最後,道瓊斯工業平均指數(DJI)成分股藍籌股的表現也不及標普500指數和納斯達克綜合指數(IXIC)。

美股各板塊的表現

美股各板塊的表現避險資產失靈?

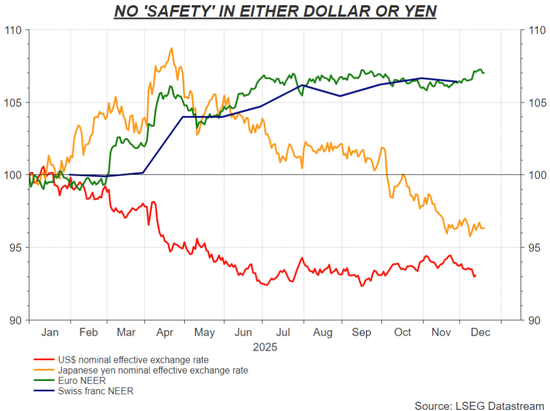

在貨幣領域,日元和瑞士法郎通常被視為避險貨幣,但其中一種貨幣年末也令人失望。

2025年上半年美元下跌,最初推動日元和瑞士法郎走高,但日元隨後回吐了所有漲幅。日本央行進一步加息也未能起到提振作用,因為投資者擔憂新的財政刺激措施,且新任首相高市早苗(Sanae Takaichi)上任後,日本國內債券市場也陷入動盪。

以對日本主要貿易伙伴的實際有效匯率計算,日元全年下跌約4%。

不過,瑞士法郎守住了年初的漲幅,與黃金、白銀一樣,成為2025年少數表現出色的避險資產之一。

但如果投資者在年初將美元視為地緣政治緊張時期的避險資產,那麼就得重新考量了。

在今年市場最動盪的幾個月裏,美元指數下跌了12%,並且在中東、東歐甚至加勒比地區出現多輪危機爆發點期間,始終保持疲軟態勢。

日元和美元失去避險功能

日元和美元失去避險功能對於擔憂市場動盪的投資者來說,另一種策略是購買與期權相關的波動率指數,以從股票和債券的劇烈波動中獲利。

但這些「安全降落傘」在2025年也從未真正發揮作用。

儘管春季市場出現大幅波動,但衡量標普500指數一個月引伸波幅的恐慌指數(VIX)年末收盤較年初下跌了2個點。債券市場對應的美債波動率指數(MOVE)不到年初水平的三分之二,且低於4月峯值的一半。主要外匯市場的波動率指標也有所下降。

簡而言之,今年過於謹慎的投資策略根本無法獲利。

問題來了,2026年應該翻倍押注還是及時止損?

本文內容來自路透社專欄作家Mike Dolan。

責任編輯:何俊熹