出品 | 妙投APP

作者 | 董必政

編輯 | 關雪菁

頭圖 | AI製圖

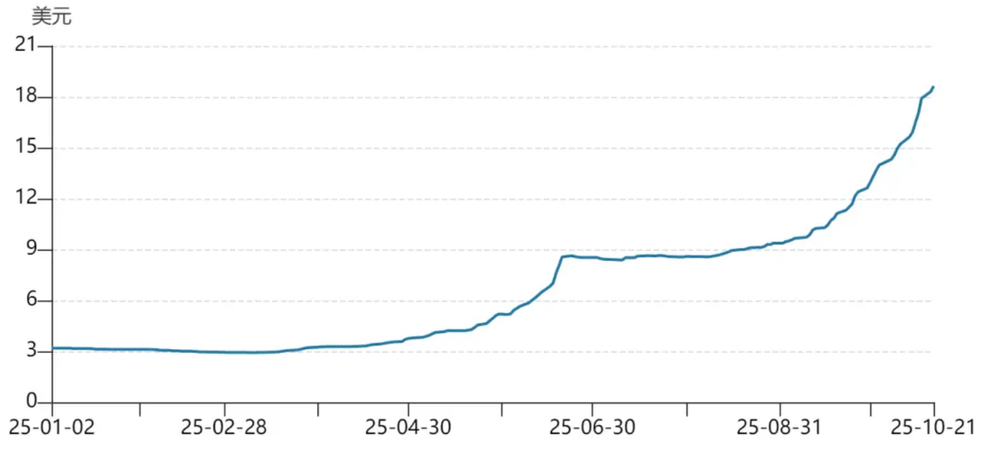

今年,存儲芯片徹底漲瘋了。

據wind統計,截至10月21日,全球的DRAM:DDR4(16Gb(2Gx8),3200Mbps)的現貨平均價已經上漲了484%,達到了18.63美元。

(數據來源:wind)

摩根士丹利(大摩)在最新報告指出,AI的蓬勃發展正引發一場「存儲超級循環」。

怎麼理解這個所謂的「超級循環」?

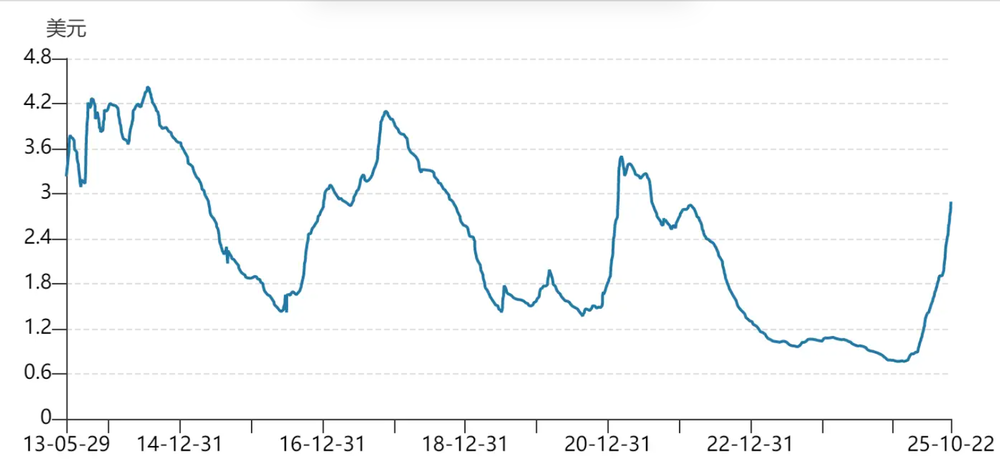

存儲芯片屬於強週期行業,它的需求、供給和價格大約每3–4 年出現一次明顯的「上升到下行」的輪替。

(圖:現貨平均價:DRAM:DDR3(4Gb(512Mx8),1600MHz))

上一次的週期由疫情暴發帶來,終結於2023年9月。

但2025年以來,這個局面極速發生了變化。

大模型訓練的強勁需求,快速拉動起新一輪的上行週期,存儲芯片供應緊俏,價格開始上漲。

週期 | 上行觸發點 | 下行觸發點 |

|---|---|---|

2012 – 2015 | 智能手機普及、4G 換機,DRAM 緊缺漲價 | 三大廠擴產過快,供過於求 |

2016 – 2019 | 「喫內存」應用快速普及,單機/單服務器配置容量提升、DDR4換代 | 產能釋放、手機換機放緩、寡頭「保份額」策略未減產 |

2021 – 2023 | 疫情宅經濟/疫情導致產能不足 | 產能集中釋放、手機PC需求放緩、經濟放緩 |

在 存儲芯片週期的上行階段,往往意味着更好的投資機會,並且這種投資機會的持續性,取決於上行能持續多久。

如果摩根士丹利的預測沒錯,那麼,現在也就是存儲芯片上行的前期階段而已。

作為投資者,當下財富配置邏輯早變了,從「買房」到「買黃金、買算力(AI概念股)」。

所以,A股、美股上存儲公司的繼續上漲,有支撐因素麼?這麼多相關公司,估值邏輯有何區別,我們又該如何選擇?

#01一、最大受益者

當下,AI最大的瓶頸不是算力——GPU,而是存力——存儲。

如果存儲系統性能不足,無法及時將數據提供給GPU/CPU,就會出現「GPU/CPU排隊等數據」的情況,導致算力空轉。

而存儲芯片主要分為3大品類:(1)DRAM/HBM,比如:計算緩存、內存條;(2)NAND/SSD,比如:主存儲、硬盤;(3)NOR,可用於存儲智能手機的開機程序。

在系統中,DRAM/HBM與處理器直接關聯,是計算機中協同工作的「搭檔」。

因此,在AI爆發的背景下,本輪半導體存儲週期的最大受益者就是HBM(高寬帶內存)/DRAM(動態隨機存取存儲器)。

而NAND、SSD等也會因AI基礎設施加速部署受益,但受益程度不如DRAM/HBM。

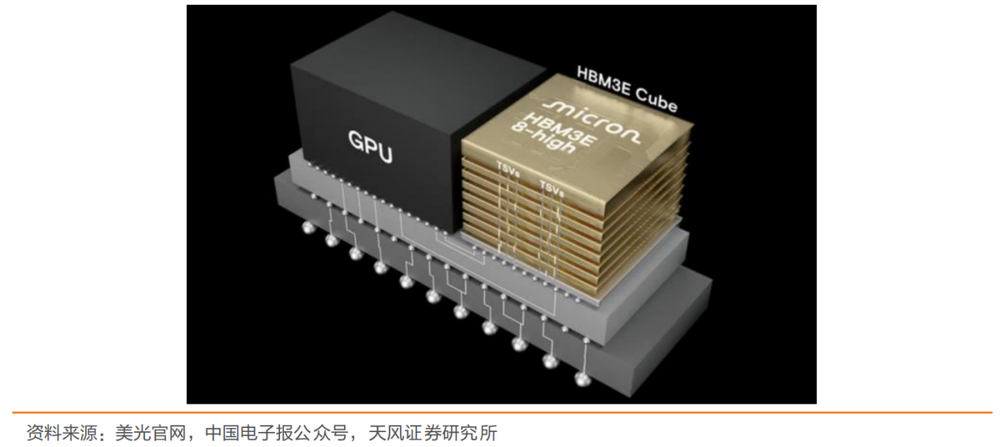

HBM本質上是DRAM的一種高端變體。

HBM通過多層DRAM芯片與邏輯芯片堆疊,利用TSV(硅通孔)和微凸塊實現垂直互連,最終形成2.5D SiP(系統級封裝)或3D堆疊結構。例如:HBM2E由8層2GB DRAM Die堆疊,而傳統DRAM為平面結構。

如果,把內存想象成快遞站;那麼,DRAM就是代收點,包裹多,但還得一件件報取件碼,這導致響應速度慢,而HBM就是快遞員直接把整箱快遞扛到你家門口,快遞費貴。

不過,HBM、DRAM都基於動態隨機存取存儲器技術。它們在製造過程中,很多關鍵工藝步驟是相同的,如芯片設計、光刻、蝕刻、沉積等前端工藝,以及封裝測試等後端工藝。

例如:三星、SK 海力士和美光等存儲巨頭,都是在現有的DRAM生產線基礎上,通過技術升級和改造來生產HBM芯片。

由於HBM在單位GB的價格高於DRAM價格20倍以上,且主流GPU芯片的HBM用量也會提升。美光預計,2026年HBM市場規模將達到500億至600億美元,2030年潛在市場總額將達到1000億美元。

這也演變出存儲週期上行的兩大風口的紅利:

1.AI需求爆發推動存儲原廠由DRAM轉向高毛利、高附加值的HBM產品;

2.DRAM大廠將產能切換到HBM,擠壓了傳統DRAM(DDR4)的產能,與終端需求慣性錯配,出現DDR4漲價。

近日,美光科技首席商務官表示,2026年DRAM內存供應形勢將比當前更為嚴峻,短期內難以實現大規模擴產,再次為存儲價格上行的樂觀預期添了一把火。

#02二、大國博弈

然而,存儲芯片價格上行對於美國、韓國而言是個好消息,對於中國,則未必。

由於HBM內存的速度直接影響大模型訓練效率,這一步跟不上,整體大模型的效率就容易被拉開。

但問題就在於,HBM的產能,主要由DRAM三巨頭——美光(美國)、三星(韓國)、SK海力士(韓國)3家企業所掌握。2025年Q2,這三家巨頭在DRAM的市場份額超過90%。

這次,為了延續美國優先的霸權主義,美國正加緊向韓國施壓,要求其配合美方對華出口管制,敦促韓國只向盟國提供HBM等先進芯片。

而韓國卡在美中之間,態度微妙。

一旦韓國配合了美國的施壓,對中國進行禁售,那麼短期內,中國的大模型訓練的進展速度,可能會受限。

目前,HBM內存已經研發到了HBM3E,甚至HBM4都開始送樣驗證。國產GPU卻受半導體管制影響,主要依賴HBM2、HBM2E,部分GPU芯片開始測試HBM3、HBM3E,但即便如此,也跟美國是差了一代。

因此,中國也在加速推進存儲芯片國產化與自主可控,扶持國內廠商攻關HBM等先進技術。

由於涉及數據安全等因素,相關部門發佈政策,要求企事業單位採購向國產設備傾斜,間接給國內存儲廠商騰出發展的空間。

例如:工業和信息化部發布《「十四五」信息通信行業發展規劃》,要求2025年關鍵信息基礎設施領域國產化率超70%;國務院辦公廳發佈《關於在政府採購中實施本國產品標準及相關政策的通知》,自2026年1月1日起,政府採購活動中對符合本國產品標準的產品給予20%的價格扣除。

因此,A股存儲相關公司未來的利好,大概率還是出在「卡脖子」之上。

在這個邏輯下,香農芯創、金泰克、兆易創新等在企業級DRAM、利基DRAM領域均有量產、出貨,正在實現國產替代。

而消費級的DRAM市場,以商業競爭為主。國內中小存儲廠商(如:江波龍等)也有一定的份額,但總體佔比很小。

這是因為,傳統的DRAM產品標準化程度較高,在應用要求不高的場景(辦公、教學PC等),消費級市場用戶更注重性價比。

而三星、美光、SK海力士3大頭部廠商通過龐大產能分攤研發和設備投入,能以更低價格搶佔市場。例如:在歷史上,背靠韓國政府三星通過逆週期擴產,用虧損搶佔市場份額,最終導致德國的奇夢達因資金鍊斷裂宣佈破產、日本的爾必達退出了市場。

因此,國內廠商打入消費級DRAM市場是一場長期攻堅戰,且看海外競爭對手的策略。短期來看,國內廠商在企業級DRAM市場的國產替代的確定性,高於消費級市場。

#03三、估值

我們具體再看看估值。

即便都做存儲芯片,商業邏輯、市場地位等不同,造就存儲廠商股價在A股、海外資本市場上的表現並不一樣。

(圖片來源:雪球)

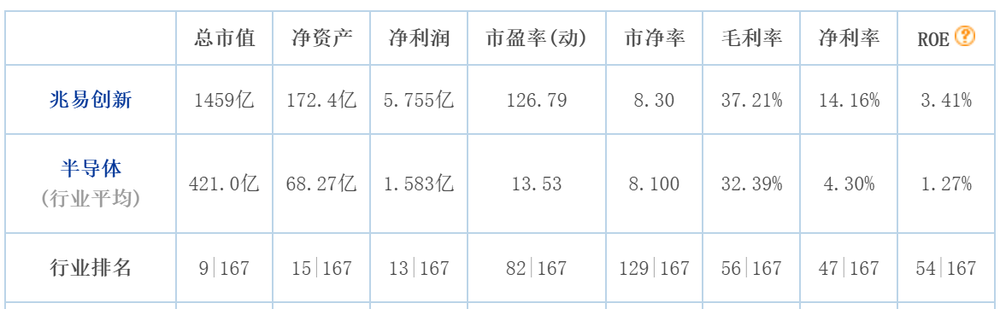

在估值方面,截至10月21日,美股的美光、西部數據的市盈率(TTM)分別為27.18、22.14;而A股的存儲廠商兆易創新、香農芯創、普冉股份的市盈率(TTM)分別為125.87、183.19、88.45。

可見,存儲芯片在A股獲得了極高的溢價。但這並不意味着,A股的存儲芯片在「受益於AI」的邏輯下,名副其實。

相較於海外存儲巨頭,絕大多數國內存儲廠商仍存在一定的技術差距,無法涉足HBM高附加值的業務,只有漲價帶來的估值修復的邏輯。

而從業績上來看,2025年前3季度一些存儲廠商並未因存儲漲價帶來業績的提升。

比如:香農芯創已完成企業級DDR4、DDR5、Gen4eSSD的研發、試產,2025年前3季度公司實現歸母淨利潤3.59億,同比增長-1.36%;江波龍內存條產品線覆蓋DDR4及DDR5系列規格,2025年上半年公司實現歸母淨利潤1477萬,同比增長-97.51%。

因此,妙投認為,當前國內存儲公司股價的上漲主要靠國產替代的敘事邏輯以及資金持續關注半導體板塊帶來的流動性溢價。

(數據來源:wind)

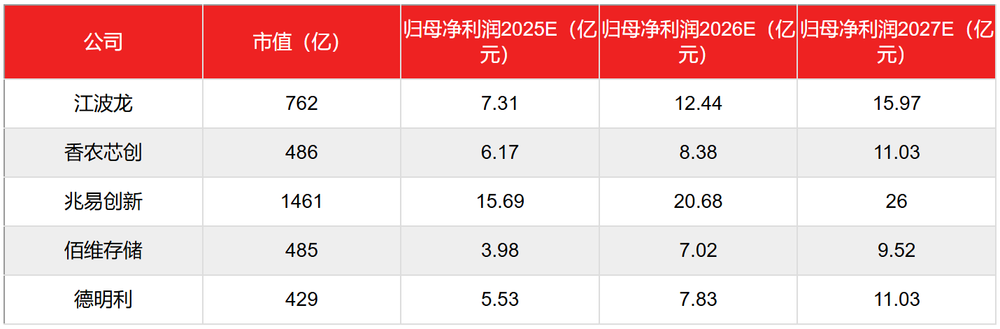

從財務角度來看,不少公司的估值已經透支了2027年的業績預期,也就是提前開始炒2027年的業績。據wind的一致性預測,以2027年的業績基準來看,江波龍、香農芯創、兆易創新、佰維存儲、德明利的市盈率分別為47.71、44.06、56.19、50.94、39.89。

不考慮未來幾年的業績增長,當下美光的市盈率為27、三星的市盈率為19、SK海力士市盈率為8.15、西部數據市盈率為22。若考慮未來2年的業績增長,海外大廠的市盈率將更低。

可見,國內存儲廠商的市盈率高於海外存儲大廠。此外,據東方財富統計,A股半導體行業平均市盈率(動)為13.53。

(數據來源:東方財富)

值得注意的是,德明利、佰維存儲等存儲廠商仍處於虧損之中,存儲漲價並沒有在相關公司上有很好的體現。

難道,A股就沒有值得關注的存儲廠商嗎?

妙投認為,還是有的。

作為國內DRAM龍頭企業,長鑫存儲IPO輔導已經通過,預計能於2025年底或2026年初順利登陸A股。同時,公司也在攻關HBM技術,一旦HBM取得突破性的進展,也將給其業績及內在價值帶來提升。

因此,長鑫存儲有可能會復刻寒武紀在A股的國產替代邏輯,後面可密切關注。

說完A股,再說美股。

在DRAM的3巨頭之中,只有美光在美股。其市盈率不僅低,業績還屢超市場預期。

整個2025財年,美光營收為373.8億美元,同比大漲48.9%,遠超上年同期的251.1億美元。美光的Non-GAAP淨利潤94.7億美元。

值得一提的是,受漲價影響,美光的Non-GAAP毛利率從第三財季的39%上升至第四財季的46%。

另外,美光下季度指引明顯好於市場預期,主要是受HBM增長和傳統存儲產品漲價的帶動。

在業績指引上,美光表示2026財年第一季度預期收入122~128億美元左右,超過市場預期的119億美元,公司預期2026財年第一季度的毛利率為49.5%~51.5%,超過市場預期的45%。

最近,瑞銀也上調了美光科技的業績預測,2026財年、2027財年美光的營收有望達到638億美元、759億美元。

在估值方面,HBM屬於新興存儲業務,市場往往願意給予更高的溢價。

妙投認為對美光這樣的企業採用分類加總估值較為合理。

例如:最近,瑞銀將美光目標價從225美元上調至245美元時,表示核心業務DRAM和NAND給予3倍的P/S,HBM則給予6倍的P/S。

而PS估值多用於未盈利或高成長企業,PE估值適用於盈利穩定的成熟企業。

若存儲週期景氣度延長,一旦連續好幾年盈利,資本市場就會考慮用PE進行估值,而不只是PS估值。一旦估值邏輯切換,美光等存儲企業的估值還將往上拔。

當下,美光的市盈率(TTM)為26倍,遠低於美股的英偉達51.25倍的市盈率(TTM)及美國多數科技股的市盈率,相對低估。

因此,妙投認為,肯定有資金正在押注估值邏輯的切換,即從週期股變成為成長股或者「僞成長(週期+成長)」股。

樂觀的話,下游需求持續提升、存儲上行持續時間延長到2027、2028年,超過摩根士丹利(大摩)預測的2026年下半年。這裏可以考慮給予美光40倍的PE。

悲觀的話,下游需求不及預期,存儲上行持續時間僅延續到2026年上半年。此外,三星在HBM取得進展並切入英偉達供應鏈,搶佔美光的市場份額或美光的HBM放量不達預期,導致整體業績低於業績指引。倘若如此,參考美光過往PE、PS變化,若按市盈率估值,美光的市盈率將下調至20倍以下;若按PS估值,則整體業務給予3-4倍。

總體來說,A股存儲廠商的上漲注重的是國產替代的敘事邏輯。不過,兆易創新們現階段雖缺乏業績支撐,但不代表其股價不會繼續上漲。目前來看,一旦存儲行業的利好消息出現,如:DDR4內存漲價、AI基礎建設超出預期、美股存儲廠商股價創歷史新高等,市場資金對存儲行業會更為樂觀,A股存儲廠商也會繼續上漲。

而美股美光們已經開始有業績兌現了,若存儲景氣度延長,其估值仍有望拔高,可持續關注。

目前,這次「超級存儲週期」直接受益的仍是美光、三星、SK海力士等海外巨頭,而中國存儲仍要加油。

*以上分析討論僅供參考,不構成任何投資建議。

想漲知識 關注虎嗅視頻號!