炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:晨明的策略深度思考

本文作者:劉晨明/鄭愷/楊清源

報告摘要

一、維持前期關鍵判斷,市場確立「牛市思維」,趨勢一旦形成短期很難逆轉,不輕易以震盪市或熊市的經驗規律作為信號,堅守產業主線。

下文是重點報告鏈接:

市場不缺錢6/29

當前位置下行風險和上行收益不對稱7/20

科創突圍 8/3

牛市思維確立後,哪些震盪市的經驗規律可能失效?8/24

堅守產業主線,還是尋求低位輪動?8/31

6輪牛市99次考驗20日均線後是如何演繹的?9/4

二、「量頂」後上漲趨勢往往延續,保持牛市思維。

8月下旬以來,市場成交額高位縮量,單日成交額一度從3.2萬億跌至2萬億,同時也伴隨賺錢效應回落、市場波動加劇,引發部分投資者擔憂。

但「量頂」並不意味着趨勢結束,而僅僅是趨勢的放緩。覆盤2010年以來全A「量頂」之後的表現,可以發現——「量頂」往往意味着趨勢二階導見頂,加速上漲階段結束後,上漲趨勢大概率仍會延續,只不過斜率有所放緩。站在本輪行情,若後續有新的催化出現,指數成交仍有可能進一步放量。

增量資金層面,指數賺錢效應與增量資金的正螺旋仍在運轉。資金面的【四個蓄水池】依然蓄勢待發,因而本輪流動性牛市的敘事並未打破,9月以來的擾動也多是交易行為與情緒擾動,而非【四個蓄水池】的邏輯遭到挑戰。

從市場各資金的高頻跟蹤來看,近期重要變化:①本周孖展流入額超過500億元、連續12周淨流入;②居民資金或通過主動偏股基金、固收+基金、ETF入市,一方面,8月以來主動偏股基金、固收+基金新發有所回暖,另一方面非寬基ETF(類平準基金佔比較少)連續4周單周淨流入超100億元,反映居民資金入市意願仍強。

(如需周度資金面數據庫歡迎與我們團隊聯繫)

三、牛市思維下,如何判斷主線是調整還是終結?

對於主線行情,重要的是判斷趨勢強弱,以期不追在過熱、不賣在回調、趨勢終結時及時止損。定義均線偏離度=(對數收盤價/20日EMA)-1,以衡量趨勢強弱。我們可以根據均線偏離度分組,統計歷史主線在不同偏離度分組下的表現,可以得出一定的參考經驗:

(1)入場:偏離度過高(>2%)容易喫到回調,在偏離度適中(0.6%-1.8%)時入場更合適,偏離度較低/為負入場可能面臨趨勢轉弱。

(2)離場:主線在均線上方無需擔憂,啱啱跌穿均線建議堅守(偏離度在-0.6%~0%),但若大幅跌穿均線則是危險信號(偏離度<-0.6%)。此外,若調整並不極端,主線緩慢失去趨勢也可離場。

四、本輪主線的均線偏離度處在什麼水平?

我們在《堅守產業主線,還是尋求低位輪動?20250831》《牛市思維確立後,哪些震盪市的經驗規律可能失效?20250824》等報告中一貫的觀點:「一方面,海外算力鏈、創新藥仍在牛市產業主線的進程中;另一方面,國產算力、國內AI基建、AI端側應用的產業預期也在修復當中,前期重點推薦的科創芯片、雖遲但到。」

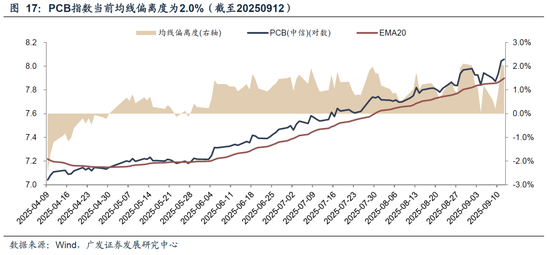

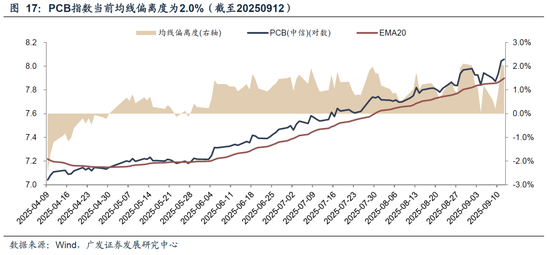

光模塊、PCB、創新藥、科創芯片幾條典型主線當下均線偏離度分別為1.3%、2.0%、0.1%、1.2%,當前主線均未釋放止損信號。

報告正文

一、如何判斷主線是調整還是終結?

前言:9月以來,市場成交高位回落、賺錢效應稍有惡化、市場與主線波動明顯加劇,投資者對於產業主線的「信仰」愈發動搖。儘管牛市中「強者恒強」是較多投資者的共識,但未參與的投資者總是會擔心買在主線過熱、買在主線尾聲,而已參與的投資者面對波動加劇的行情,也難免會擔憂被清洗出局、或未能逃頂。面臨這種困局,能否找出一套相對普適的框架,來幫助判斷主線行情何時是過熱、何時是調整、何時是終結?本文覆盤2012年至今的典型主線行情,希冀能對當下的主線行情提供參考。

(一)「量頂」後上漲趨勢往往延續,保持牛市思維

在聊堅守主線之前,首先需要判斷當下是否仍然應該保持牛市思維。

當下依然保持牛市思維,「量頂」並不意味着趨勢結束,而僅僅是趨勢的放緩。短期市場成交額高位縮量,8月下旬以來單日成交額一度從3.2萬億跌至2萬億,同時也伴隨賺錢效應回落、市場波動加劇,引發部分投資者擔憂。但事實上,覆盤2010年以來全A「量頂」之後的表現,可以發現——「量頂」往往意味着趨勢二階導見頂,加速上漲階段結束後,上漲趨勢大概率仍會延續,只不過斜率有所放緩。甚至,歷史上的「量頂」也是後驗的結果,站在本輪行情,若後續有新的催化出現,指數成交仍有可能進一步放量(2014年12月全A換手率也階段性見頂,但2015年3月人大會議提出多項資本市場改革任務,首提「互聯網+」,隨後A股開啓「改革牛」行情,換手率創新高)。

從增量資金層面,指數賺錢效應與增量資金的正螺旋仍在運轉,資金面的【四個蓄水池】依然蓄勢待發,因而本輪流動性牛市的敘事並未打破,9月以來的擾動也多是交易行為與情緒擾動(月初重要事件落地後部分資金兌現、擔憂監管降溫),而非【四個蓄水池】的邏輯遭到挑戰。

1.監管資金:以寬基股票型ETF的流向來看,近幾周仍多以流出為主,可見監管資金依然「保存實力」,反而可能在有意調節上漲的速率。

2.保險資金等:存量絕對收益投資者加倉,如年金、專戶、保險、私募等。

3.居民:居民部門及槓桿資金,本周孖展流入額超過500億元、連續12周淨流入;此外居民資金或通過主動偏股基金、固收+基金、ETF入市,一方面,8月以來主動偏股基金、固收+基金新發有所回暖(存量固收+申購從交流來看上量較為明顯),另一方面非寬基ETF(類平準基金佔比較少)連續4周單周淨流入超100億元,反映居民資金入市意願仍強。

4.海外:此前外資連續3周淨流入A、H股,本周儘管外資轉為淨流出,但幅度相較以往明顯放緩。如果四季度中美關係和國內會議有預期上的變化,疊加聯儲局降息,那麼外資有望繼續貢獻增量。

(二)牛市思維下,如何判斷主線是調整還是終結?

維持前期關鍵判斷,市場確立「牛市思維」,趨勢一旦形成短期很難逆轉,不輕易以震盪市或熊市的經驗規律作為信號,堅守產業主線。(詳見《堅守產業主線,還是尋求低位輪動?20250831》《牛市思維確立後,哪些震盪市的經驗規律可能失效?20250824》)

覆盤2012年以來的主線行情,趨勢加速後的調整是常態。2012年以來,典型的主線行情包括:(1)2012-2015年:TMT、創業板、一帶一路、券商;(2)2019-2021年:半導體、茅指數、新能源車、創新藥、光伏;(3)2023-2025年:AI產業鏈(光模塊、PCB、機器人)、國產算力(科創芯片)等。主線行情階段性過熱會引發調整,但並不意味着趨勢終結。以2020-2021年的新能源車指數為例,也多次出現加速上漲之後階段性調整的時段,而調整的背後更多是獲利盤階段性兌現導致,而非趨勢終結。

對於主線行情,重要的是判斷趨勢強弱,以期不追在過熱、不賣在回調、趨勢終結時及時止損。交易永遠面臨風險和收益的權衡,對於持有人而言,放寬止損能收穫趨勢中大部分收益,但趨勢終結時也會回吐更多的利潤;收緊止損可以降低利潤回撤,但也意味着更容易被洗出局;對於觀望者而言,趨勢過熱時往往賠率降低,趨勢轉弱時往往勝率降低,入場時儘量避免追在過熱、追在趨勢轉弱。

定義均線偏離度=(對數收盤價/20日EMA)-1,以衡量趨勢強弱。指數移動均線(EMA)相較於普通移動均線(MA)更加靈敏,給予近期的數據權重更高,因而趨勢行情中收盤價往往與EMA更貼合,阿爾·布魯克斯在《高級趨勢技術分析》中也均採用EMA20作為趨勢支撐位的輔助判斷。首先,趨勢行情應當確保最近20日中收盤價有10日在均線上方,否則已經表明趨勢轉弱;隨後,通過上下閾值的設定,可以將趨勢行情劃分為過熱、良性、轉弱區間。對於持有人而言,應當在趨勢轉弱時止損(止損之後,持有人也變成觀望者)、在趨勢過熱時止盈/繼續持有,在良性區間保持/追加倉位;對於觀望者而言,應當在趨勢轉弱和趨勢過熱時保持觀望,在趨勢良性時擇機入場。

我們可以根據均線偏離度分組,統計歷史主線在不同偏離度分組下的表現:

(1)入場:偏離度過高(>2%)容易喫到回調,在偏離度適中(0.6%-1.8%)時入場更合適,偏離度較低/為負入場可能面臨趨勢轉弱:若在均線偏離度>2%的時候追高,有可能在短期喫到較大幅度的回調——無論是T+5、T+10、T+20,全部主線追高的表現均較弱;對於半導體、新能源車、光模塊、PCB的主線行情,追在均線偏離度>2%時在5日內平均收益為負。儘管歷史上即便買在主線的高位,持有20日收益也大概率為正,但這是後驗的統計結果——主線本身就是強趨勢、不斷創新高的品種。而距離均線有一定偏離(例如0.6%-1.8%)時入場,收益往往優於距離均線過近(例如0%-0.6%)/低於均線時入場,因為後者已經反映趨勢開始轉弱。

(2)離場:主線在均線上方無需擔憂,啱啱跌穿均線建議堅守(偏離度在-0.6%~0%),但若大幅跌穿均線則是危險信號(偏離度<-0.6%):當主線行情調整時,會逐步逼近均線、甚至跌穿均線,我們設定「均線偏離度跌穿X%」當日釋放止損信號,可以發現,當主線收盤仍在均線上方時(均線偏離度>0%),無需離場,各主線未來20、40、60交易日大概率保持上漲;當X%為-0.6%時,主線T+20、T+40、T+60平均收益分別為0.64%、6.15%、8.22%,即「啱啱跌破均線」時,繼續堅守往往會迎來行情修復;可是,若收盤價大幅跌穿均線(偏離度<-0.6%),則往往迎來主線行情的終結。止損後若想再度入場,需要滿足入場條件(偏離度適中0.6%-1.8%)。

此外,若調整並不極端,主線緩慢失去趨勢也可離場。若調整並不極端,收盤價與均線偏離不大,但20日內已有10日收在線下,此時也已經不是上漲趨勢,離場同樣是合適的選擇。儘管從統計結果看,似乎主線失去趨勢後的平均收益依然可觀,但這是我們後驗篩選出主線的結果,因而存在「倖存者偏差」——在此情況下,我們難以判斷當下是橫盤消化還是趨勢終結,持續創新高的板塊成為主線,被納入歷史覆盤的統計樣本中,在橫盤消化後多次迎來上漲,僅在最後一次調整時出現大跌,但未能成為主線的板塊,則很可能表現不佳。

(三)本輪主線的均線偏離度處在什麼水平?

我們在《堅守產業主線,還是尋求低位輪動?20250831》《牛市思維確立後,哪些震盪市的經驗規律可能失效?20250824》等報告中一貫的觀點:「一方面,海外算力鏈、創新藥仍在牛市產業主線的進程中;另一方面,國產算力、國內AI基建、AI端側應用的產業預期也在修復當中,前期重點推薦的科創芯片、雖遲但到。」

光模塊、PCB、創新藥、科創芯片幾條典型主線當下均線偏離度分別為1.3%、2.0%、0.1%、1.2%,入場時不追在偏離度過高(>2%)、追在偏離度適中(0.6%-1.8%),止損時均線上方無需擔憂、啱啱跌穿均線建議堅守(偏離度在-0.6%~0%),這幾條經驗在本輪主線擇時中同樣有較好的效果,當前主線均未釋放止損信號。

二、本周重要變化

本章如無特別說明,數據來源均為Wind數據。

(一)中觀行業

1.下游需求

房地產:截止9月12日,30個大中城市房地產成交面積累計按年下降5.86%,30個大中城市房地產成交面積月按月上升13.62%,月按年上升8.82%,周按月下降12.56%。國家統計局數據,1-7月房地產新開工面積3.52億平方米,累計按年下降19.40%,相比1-6月增速上升0.60%;7月單月新開工面積0.48億平方米,按年下降15.21%;1-7月全國房地產開發投資53579.77億元,按年名義下降12.00%,相比1-6月增速下降0.80%,7月單月新增投資按年名義下降17.09%;1-7月全國商品房銷售面積5.1560億平方米,累計按年下降4.00%,相比1-6月增速下降0.50%,7月單月新增銷售面積按年下降8.40%。

汽車:乘用車:9月1-7日,全國乘用車市場零售30.4萬輛,按年去年9月同期下降10%,較上月同期下降4%,今年以來累計零售1,506.9萬輛,按年增長9%;9月1-7日,全國乘用車廠商批發30.7萬輛,按年去年9月同期下降5%,較上月同期增長9%,今年以來累計批發1,834.9萬輛,按年增長13%。

新能源:

9月1-7日,全國乘用車新能源市場零售18.1萬輛,按年去年9月同期下降3%,較上月同期下降1%,全國新能源市場零售滲透率59.6%,今年以來累計零售775.2萬輛,按年增長25%;9月1-7日,全國乘用車廠商新能源批發17.9萬輛,按年去年9月同期增長5%,較上月同期增長12%,新能源廠商批發滲透率58.1%,今年以來累計批發912.2萬輛,按年增長33%。

2.中游製造

鋼鐵:螺紋鋼現貨價格本周較上周漲0.16%至3215.00元/噸,不鏽鋼現貨價格本周較上周漲0.40%至13409.00元/噸。截至9月12日,螺紋鋼期貨收盤價為3127元/噸,比上周下降0.51%。鋼鐵網數據顯示,8月下旬,重點統計鋼鐵企業日均產量213.80萬噸,較8月中旬上升4.34%。7月粗鋼累計產量59446.52萬噸,按年下降3.10%。

化工:截至8月31日,苯乙烯價格較8月20日跌203.52%至7277.90元/噸,甲醇價格較8月20日跌118.38%至2228.80元/噸,聚氯乙烯價格較8月20日跌488.86%至4809.50元/噸,順丁橡膠價格較8月20日跌78.03%至11697.60元/噸。

3.上游資源

國際大宗:WTI本周漲1.33%至62.69美元,Brent漲1.84%至66.88美元,大宗商品CRB指數本周漲1.33%至301.72,BDI指數上周漲7.43%至2126.00。

炭鐵礦石:本周鐵礦石庫存上升,煤炭價格下跌。秦皇島山西優混平倉5500價格截至2025年9月8日跌1.81%至682.40元/噸;港口鐵礦石庫存本周上升0.17%至13851.00萬噸;原煤7月產量下降9.52%至38098.70萬噸。

(二)股市特徵

股市升跌幅:上證綜指本周上漲1.52%,行業漲幅前三為電子(申萬)(6.15%)、房地產(申萬)(5.98%)、農林牧漁(申萬)(4.81%);跌幅前三為綜合(申萬)(-1.43%)、銀行(申萬)(-0.66%)、石油石化(申萬)(-0.41%)。

動態估值:A股總體PE(TTM)從上周19.20倍上升到本周19.54倍,PB(LF)從上周1.77倍上升到本周1.8倍;A股整體剔除金融PE(TTM)從上周28.12倍上升到本周28.75倍,PB(LF)從上周2.42倍上升到本周2.43倍。創業板PE(TTM)從上周52.89倍上升到本周53.94倍,PB(LF)從上周4.25倍上升到本周4.33倍;科創板PE(TTM)從上周的96.81倍上升到本周99.93倍,PB(LF)從上周5.06倍上升到本周5.22倍;滬深300 PE(TTM)從上周13.45倍上升到本周13.61倍,PB(LF)從上周1.42倍上升到本周1.44倍。行業角度來看,本周PE(TTM)分位數擴張幅度最大的行業為電子、國防軍工、傳媒。PE(TTM)分位數擴張幅度最小的行業為醫藥生物、銀行、石油石化。此外,從PE角度來看,申萬一級行業中,石油石化、有色金屬、建築裝飾、公共事業、交通運輸、環保、社會服務、家用電器、農林牧漁、食品飲料、通信、非銀金融估值低於歷史中位數。房地產、電子、計算機估值高於歷史90分位數。從PB角度來看,申萬一級行業中,石油化工、基礎化工、鋼鐵、建築材料、電力設備、建築裝飾、交通運輸、房地產、環保、美容護理、社會服務、家用電器、紡織服飾、商貿零售、農林牧漁、食品飲料、醫藥生物、傳媒、銀行、非銀金融估值低於歷史中位數。電子估值高於歷史90分位數。周股權風險溢價從上周1.73%下降至本周1.67%,股市收益率從上周3.56%下降至本周3.48%。

孖展沽空餘額:截至9月11日周四,孖展沽空餘額23404.08億元,較上周上升2.33%。

AH溢價指數:本周A/H股溢價指數下降到119.17,上周A/H股溢價指數為126.32。

(三)流動性

9月8日至9月12日期間,央行共有6筆逆回購到期,總額為21029億元;6筆逆回購,總額為21502億元。公開市場操作淨回籠(含國庫現金)共計1961億元。

截至2025年9月12日,R007本周上升3.07BP至1.4651%,SHIBOR隔夜利率上升5.30BP至1.3670%;期限利差本周上升1.56BP至0.4670%;信用利差上升4.98BP至0.4045%。

(四)海外

美國:本周三公布美國核心PPI按年增長2.90%,前值2.70%,本周四公布美國8月核心CPI按年增長3.10%,前值3.00%。本周五公布美國密歇根消費者情緒指數(初值)55.40,前值58.20。

歐元區:本周四公布9月歐元區基準利率,前值為2.15%,本周四公布9月歐元區存款便利利率利率,前值為2.00%,本周四公布9月歐元區邊際貸款便利利率,前值為2.40%。

日本:本周一公布日本第二季度不變價GDP按年增長1.70%,前置1.70%。

海外股市:標普500上周漲1.59%收於6584.29點;倫敦富時漲0.82%收於9283.29點;德國DAX漲0.43%收於23698.15點;日經225漲4.07%收於44768.12點;恒生漲3.82%收於26388.16點。

(五)宏觀

8月CPI、PPI:本周三公布CPI8月按年下跌0.40%,PPI8月按年下跌2.90%;

8月商品進出口數據:本周一公布出口8月按年增長4.40%,進口按年增長1.30%;

8月貨幣供應量:本周五公布8月貨幣供應量M1按年增長6.00%,M2按年增長8.80%。

8月信貸增長:本周五公布8月信貸增長按年增長6.80%。

8月社會孖展總量:本周五公布8月社會孖展總量為25693億元,按年減少15.27%。

三、下周公布數據一覽

下周看點:中國8月社會消費零售總額數據、歐元區7月商品進出口數據;歐元區9月ZEW經濟景氣指數、美國8月核心零售銷售數據;英國核心CPI數據、歐盟核心CPI數據;美國聯邦基金目標利率;日本8月CPI數據。

9月15日周一:中國8月社會消費零售總額數據、歐元區7月商品進出口數據

9月16日周二:歐元區9月ZEW經濟景氣指數、美國8月核心零售銷售數據

9月17日周三:英國核心CPI數據、歐盟核心CPI數據

9月18日周四:美國聯邦基金目標利率

9月19日周五:日本8月CPI數據

四、風險提示

地緣政治衝突超預期,使得原油等大宗商品價格超預期上行,進一步造成全球通脹再度出現大幅上行壓力;

海外通脹反覆及美國經濟韌性使得全球流動性寬鬆的節奏低於預期,特別是聯儲局降息節奏、美債利率下行幅度低於預期;

國內穩增長政策力度不及預期,使得經濟復甦乏力,上市公司盈利水平較長時間處於底部徘徊狀態,進一步帶來市場風險偏好下挫;

歷史覆盤可能對未來參考意義有限,本文覆盤2012-2025年期間主線行情表現,對於主線的選取存在主觀性,同時由於每輪行情存在一定的特殊性,歷史經驗對當下及未來的指導意義可能有限;

趨勢強弱閾值的設定存在一定的主觀性,本文統計時按照均線偏離度分組,基於歷史樣本給出大致的閾值劃分區間,存在一定的主觀性,此外,行業自身屬性的不同,可能也會導致均線偏離度的波動不同。

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出於傳遞更多信息之目的,並不意味着讚同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:楊賜