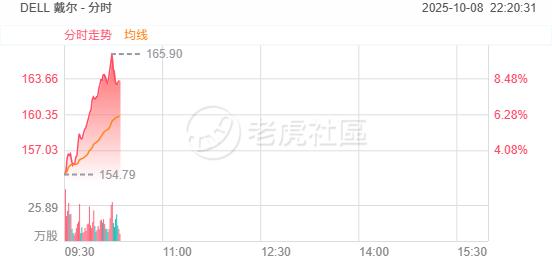

週三, 戴爾 盤初大漲近10%,此前將未來兩年的營收與利潤增長預期翻倍提升,表示AI需求將推動高增長延續至2030財年。

戴爾發佈「長期財務框架」,預計未來四年營收年均增長率將達7%至9%,剔除部分項目後的每股收益(EPS)年均增幅則不低於15%。回溯2023年,該公司曾預計營收增長率為3%至4%,調整後每股收益增幅不低於8%。戴爾首席運營官傑夫·克拉克(Jeff Clarke)在活動前的採訪中透露,公司將於週二在紐約舉行的投資者活動上公佈這組更新後的數據,其適用週期將覆蓋至2030財年。

克拉克表示:「兩年前,我們所有人都低估了AI市場的規模,而如今這個市場的體量仍在持續擴大。」

戴爾的基礎設施部門已從AI服務器需求中顯著受益,客戶涵蓋CoreWeave、埃隆·馬斯克旗下的x.AI等企業,同時還與美國能源部、阿布扎比AI公司G42等政府及機構客戶達成合作協議。克拉克指出,戴爾的核心業務傳統服務器與個人電腦(PC)將實現3%-7%的增長。

儘管投資者對AI服務器的營收增長表示歡迎,但基於最新芯片快速部署設備所產生的成本,正不斷侵蝕利潤率。克拉克表示,他將着重強調AI服務器業務目前面臨「中個位數運營利潤率」這一事實,同時補充稱該利潤率水平「具有可接受性」,且該業務仍在為公司盈利做出貢獻。此外,通過拓展更多大型企業客戶、推動AI客戶同時採購戴爾旗下存儲、網絡等利潤率更高的產品,公司有望進一步提升該業務的盈利空間。

戴爾今年8月曾披露,第二季度其基礎設施部門(涵蓋服務器與網絡業務)的運營利潤率為8.8%,低於分析師預期。

在截至8月1日的2025財年第二季度,戴爾錄得56億美元的AI服務器訂單,較上一季度的121億美元有所下降;該季度AI服務器發貨額達82億美元,期末訂單積壓金額為117億美元。

克拉克於今年7月開始負責PC部門的運營,他還將在投資者活動中闡述公司為扭轉疫情後PC市場份額流失所採取的舉措——此前戴爾的市場份額被惠普、聯想等競爭對手搶佔。克拉克表示,儘管戴爾在面向消費者與企業客戶的高端PC市場(約佔整體市場的四分之一)表現不俗,但在中低端設備領域,公司未能針對買家需求精準調整產品與定價策略。

克拉克透露,戴爾計劃推出新產品,重點恢復消費級PC業務的增長與盈利能力;在商用PC領域,公司需在教育市場及快速增長的新興市場國家提升競爭力。

「我們對當前PC業務的表現並不滿意,」他表示,「PC業務是規模驅動型業務,涉足PC領域就不能放棄消費級市場;而要在消費級市場立足,就必須全力以赴爭取成功。」

戴爾在一份聲明中還承諾,將把每年季度股息上調10%及以上的政策延續至2030財年。同時,公司重申了此前對當前季度及截至2026年1月的2026財年的財務預測。