财报前瞻|赛富时Q2营收预超101亿,AI业务ARR破亿成增长新引擎?

赛富时将于9月3日发布第二季度财报,市场预计其营收将达101.4亿美元,同比增长8.7%,非GAAP每股收益1.80美元,同比增幅近23%。尽管今年以来股价累计下跌约23%,这家CRM巨头正通过人工智能布局寻求突破——其去年10月推出的Agentforce自主AI代理平台已与4000家付费客户达成超8000笔交易,年经常性收入(ARR)突破1亿美元,成为增长新引擎。

今年5月赛富时公布的财报显示,一季度营收98.3亿美元,同比增8%,略超市场预期7900万美元;非GAAP每股收益2.58美元,同比增5.7%,超出预期1.31%。

值得注意的是,其非GAAP息税前利润率提升至32.3%,自由现金流达63亿美元,当前剩余履约义务(cRPO)同比增长12%至296亿美元,展现出强劲的运营质量。

Agentforce的快速渗透尤为显著:一季度30%订单来自现有客户扩张,若与Data Cloud业务结合,ARR将接近10亿美元,意味着同比增幅达120%。

管理层并未止步于此,继5月宣布80亿美元收购数据管理公司Informatica后,近日又签署最终协议收购AI原生解决方案商Regrello,后者技术可自动化复杂业务流程,并与Agentforce、Slack深度整合,加速构建"代理企业"愿景。

6月以来,赛富时连续推出Agentforce 3及针对公共部门、制造业的垂直行业版本,旨在通过快速见效的案例增强客户对AI代理的信心。

摩根士丹利指出,其企业版产品近期涨价或为2027-2028年收入注入新动能,而当前市场对二季度每股收益2.78美元、营收101.4亿美元的预期仍显保守。

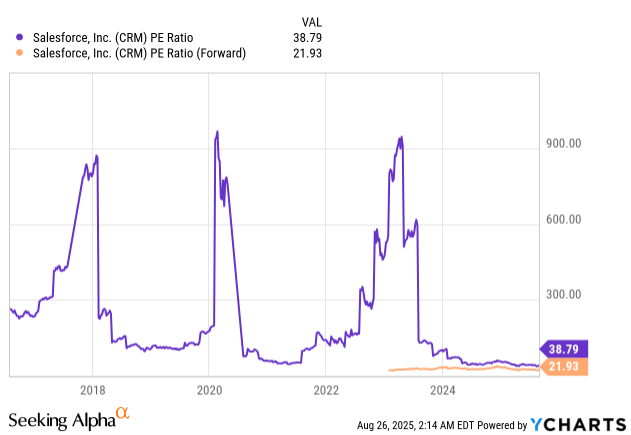

从估值看,赛富时当前预期市盈率约22倍,较行业中位数低33%(PEG比率低约6-17%),若以2027财年25倍市盈率测算,目标价可达328.9美元(潜在涨幅32.69%)。

图1

不过,风险同样存在:AI转型期间,若低价竞品侵蚀市场份额,15倍市盈率假设下股价或面临超20%下跌空间。

尽管华尔街43/54分析师给予买入评级,但一季度财报超预期后股价仍下跌,凸显投资者对增长可持续性的审慎态度。当前股价处于数月支撑位,若AI战略顺利推进,反弹空间或指向2024年11月水平。

图2

免责声明:投资有风险,本文并非投资建议,以上内容不应被视为任何金融产品的购买或出售要约、建议或邀请,作者或其他用户的任何相关讨论、评论或帖子也不应被视为此类内容。本文仅供一般参考,不考虑您的个人投资目标、财务状况或需求。TTM对信息的准确性和完整性不承担任何责任或保证,投资者应自行研究并在投资前寻求专业建议。

热议股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10