(转自:郭二侠说财)

2025年上半年,港股一共迎来42只新股IPO上市,还有211家公司在港交所递表有效期内排队上市,预计全年IPO数量会超过100家公司。

从上市首日涨跌幅表现来看,今年在港股上市的42只新股中,以暗盘计,上涨24只,下跌16只,收平2只,破发率38%;以上市首日计,上涨26只,下跌13只,收平3只,破发率31%。可见在牛市的时候,上市首日表现整体优于暗盘。

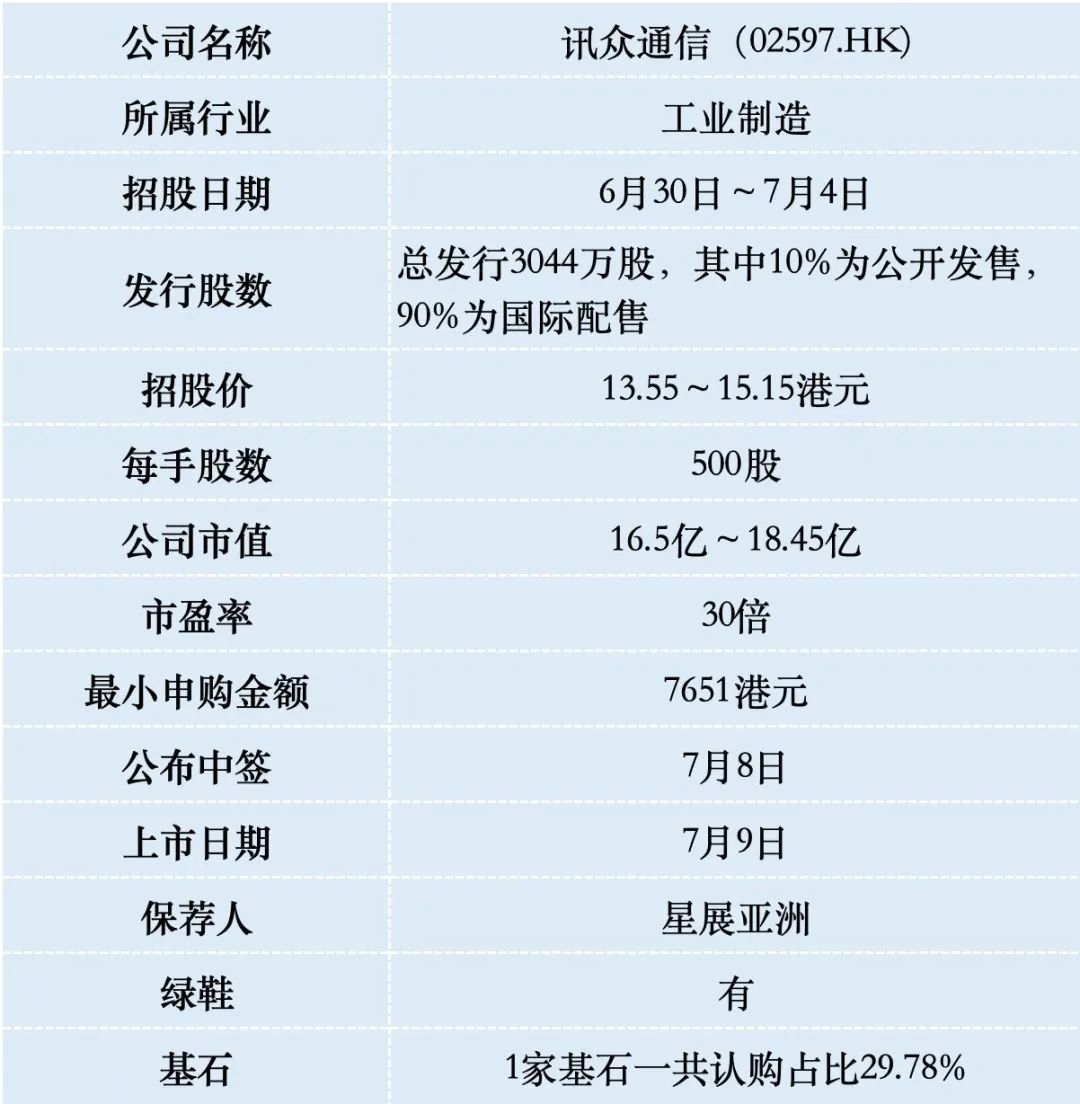

一、招股信息

二、公司概况

讯众通信成立于2008年,是一家综合云通信服务及解决方案提供商,致力于让通信更简单。公司主要业务包括云通信PaaS平台服务、呼叫中心全产业链智能化服务和视频融合通信服务。

按2024年收入计算,是中国第三大云通信服务提供商,市场份额仍为1.8%。也是中国最早提供云通信服务的提供商之一。

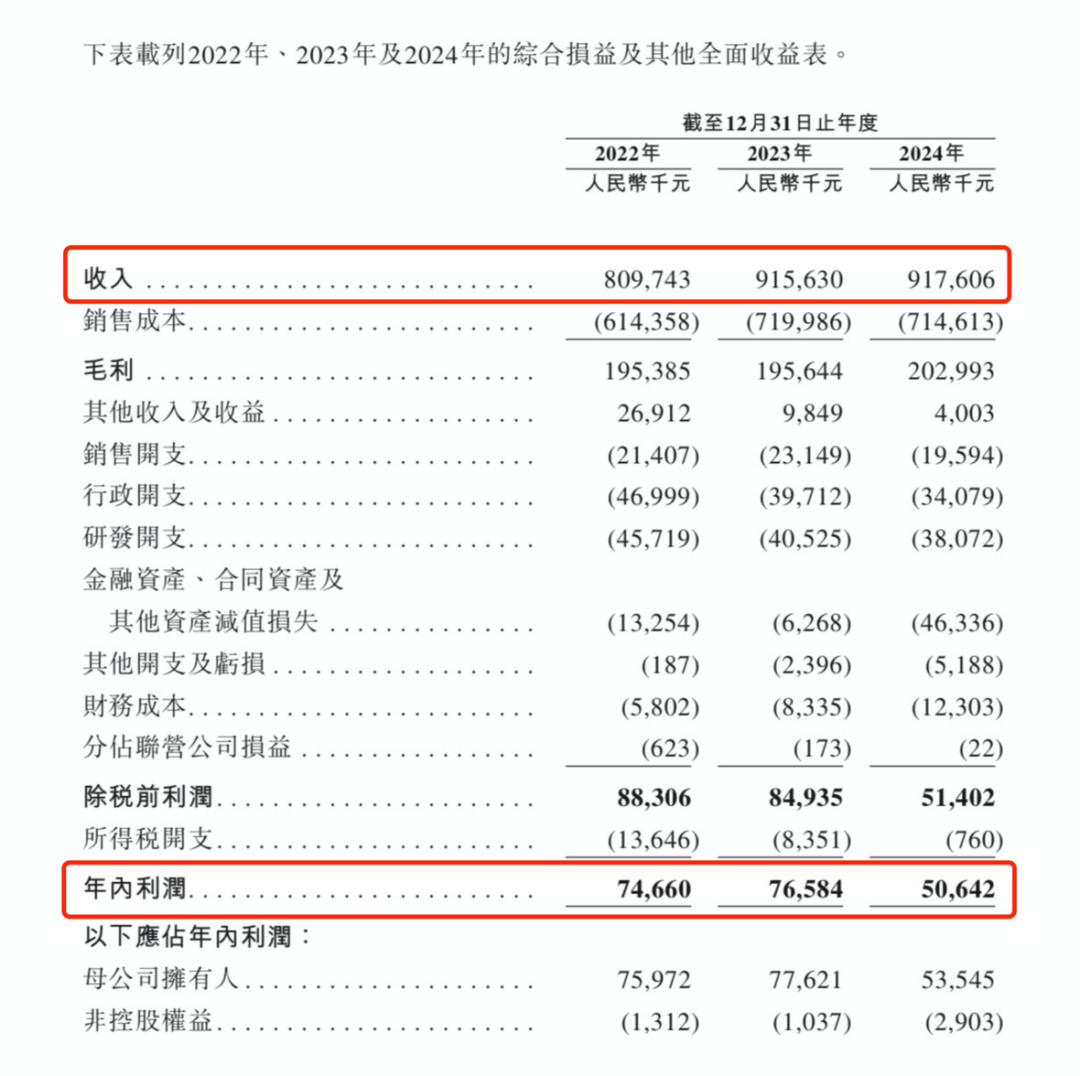

财务数据显示:2022-2024年,讯众通信营收分别为人民币8.1亿元、9.16亿元、9.18亿元;净利润分别为人民币7466万元、7658万元、5064万元。最近三年财务表现,增长停滞,利润下滑。

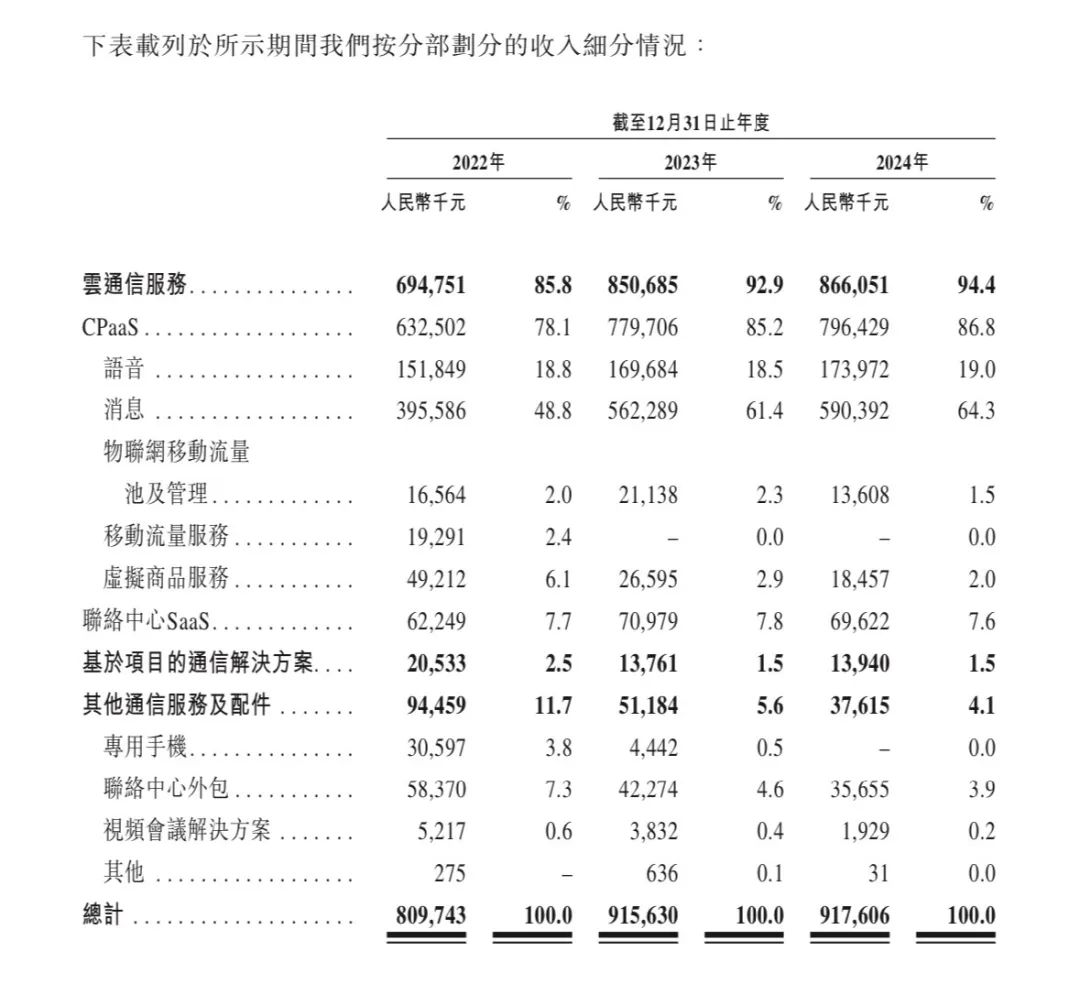

公司主要收入来自云通信服务,2024年占比94.4%,其他基于项目的通信解决方案、其他通信服务以及配件营收占比都很小。

讯众股份的业务核心为通信平台即服务(CPaaS),在公司的云CPaaS平台上,客户可以方便地获得公司从中国主要电信运营商及其他服务提供商采购的大量综合电信资源,包括语音、短信及移动流量功能。客户多为互联网公司、金融机构。

公司的业务模式就是向三大运营商采购短信、语音通道,这需要先预付资金锁定资源,而客户回款周期长,这导致公司连续三年经营现金流净流出。截至2025年4月30日,账上现金5000万元,流动性压力凸显。

讯众通信2015年在新三板挂牌,此后进行了3轮配股和战略融资,累计融资5.4亿人民币,2022年3月最后一轮融资13.78亿人民币(约25亿港元),和本次IPO发行市值17.5亿港元相比,3年多时间估值上涨17%。

从行业竞争格局上看,中国云通信市场约有800家服务商,市场分散,2024年前五大提供商市场份额合计20.9%。讯众在五大供应商中2024年净利润最高。主要竞争对手包括公司A(市场份额7.8%)、公司B(6.8%)等。

三、综合点评

讯众通信是一家云通讯服务供应商。云通讯服务听起来高大上,实际上就是一个通讯服务的整合和通道业务,其中典型的例子包括短信验证码、群发短信等。严重依赖上游三大运营商和下游前5大客户,对上对下都没有啥议价权,也没什么技术含量。

讯众通信按招股价中位数算,市值17.8亿,估值31倍,三大运营商的估值都才10几倍,这个估值也是贵的没边,整个云通讯服务市场发展不快,且高度分散,撑不起这个估值。

需要注意的是,讯众通信已经在新三板上市了,因此非控股股东(如财务投资者、小股东)的股份属于存量股转化而非新股发行,因此不受禁售限制。

讯众通信本次IPO发行股份占全部股份比例的25%,按招股价中位数14.35港元算,募资约4.37亿港元,1名基石投资者锁定1.31亿,流通盘3.06亿,对于市值只有17亿的公司来说这个流通盘太大了。

讯众通信目前孖展11倍,最终大概率会超购15倍启动回拨至公开发售30%,甲乙组各9132手,按2.5万人申购算,预估一手中签率20%,申购60手稳中一手。

这只票的评级是放弃,没有赌的价值(拿命干>满仓干>梭哈>偷鸡>放弃)。