(转自:浙江省并购联合会)

借壳上市与类借壳是资本市场的常见操作模式。借壳上市作为资本市场优化资源配置的重要工具,始终在监管规范与市场创新间动态平衡。近年,随着“国九条”、“并购六条”等新规的推出及落地,二者的界限逐步清晰。

实操中如何分辨二者的差别利弊?本文将通过一些核心定义区分与案例进行简单陈述。

关于借壳

1.什么是借壳上市

借壳上市是指非上市公司通过收购、资产置换等方式,取得一家已上市公司(壳公司)的控制权,随后将自身业务和资产注入壳公司,间接实现上市目的。

2.借壳上市认定标准

① 控制权变更

构成借壳上市的重要前提条件:上市公司自控制权发生变更之日起36个月内,向收购人及其关联人购买资产。

即使上述资产注入规模未达到100%的标准,但如果上市公司向收购人及其关联人购买资产可能导致上市公司主营业务发生根本变化,也可能被认定为借壳上市。

② 资产注入规模

(1)购买的资产总额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到100%以上;

(2)购买的资产在最近一个会计年度所产生的营业收入占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告营业收入的比例达到100%以上;

(3)购买的资产净额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末净资产额的比例达到100%以上;

(4)为购买资产发行的股份占上市公司首次向收购人及其关联人购买资产的董事会决议前一个交易日的股份的比例达到100%以上。

关于类借壳

1.什么是类借壳

类借壳是一种规避借壳认定标准的资本运作方式,通过分步交易、分散标的、财务手段等设计,形式上不触发借壳上市的监管条件,但实际效果类似借壳。其核心逻辑是在不完全满足“控制权变更+资产规模达标”的前提下,间接实现资产上市。

2.类借壳常见的几种模式

① 实际控制人未发生变化

上市公司大股东提前埋伏或配套资源、控制发股比例、降低收购比例、引入三方、实控人从有到无(蛰伏三年,大股东减持、二股东增持等;有些就甘当二股东)

② 36个月后再收购

再向新控制人收购资产(规模大于100%)

③ 主营业务变化

向非实控人的第三方收购资产(适合PE、国资、高管收购控制权后操作)

④ 收购占比低于100%

适当控制收购规模、比例

借壳VS类借壳

类借壳案例

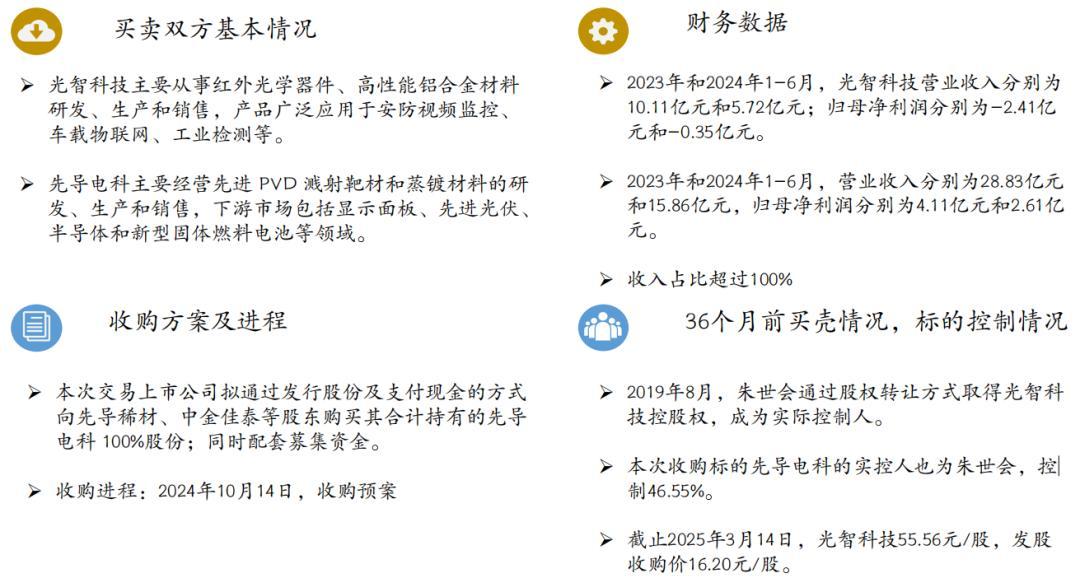

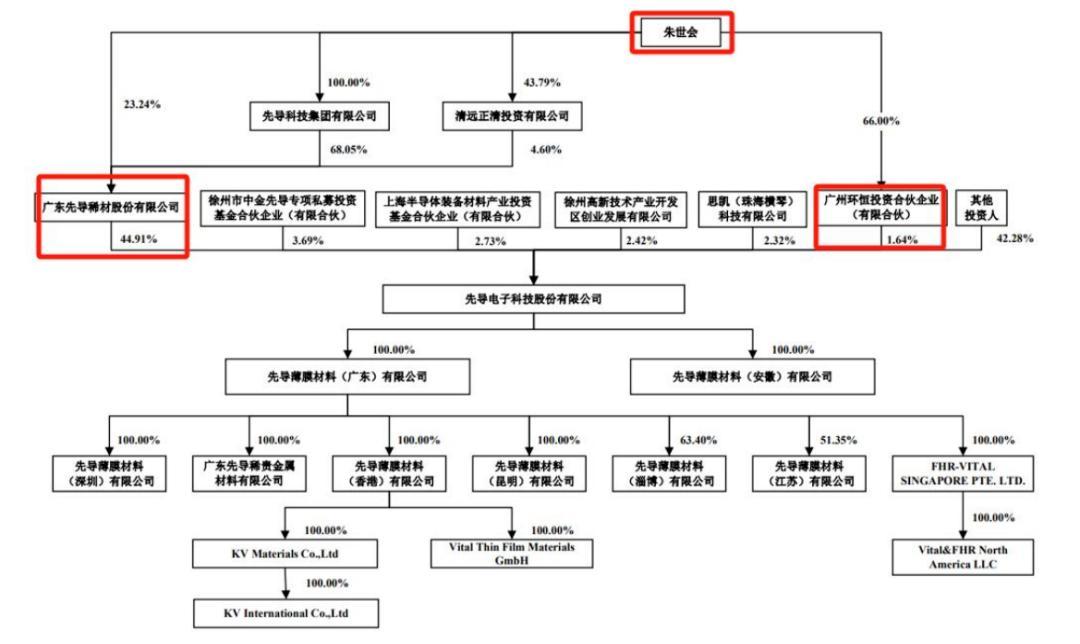

1.光智科技收购先导电科(36个月后收购)

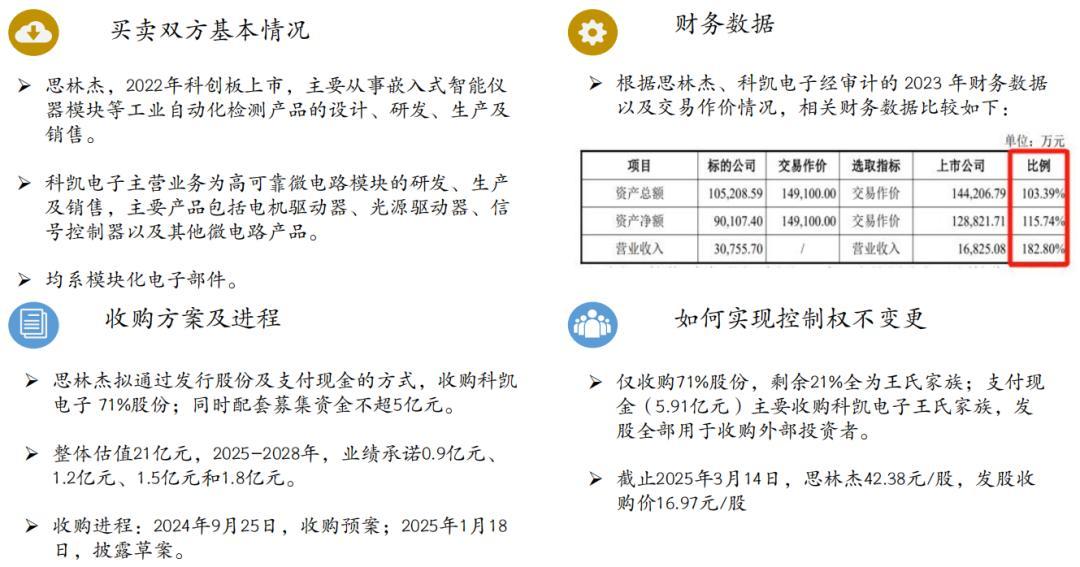

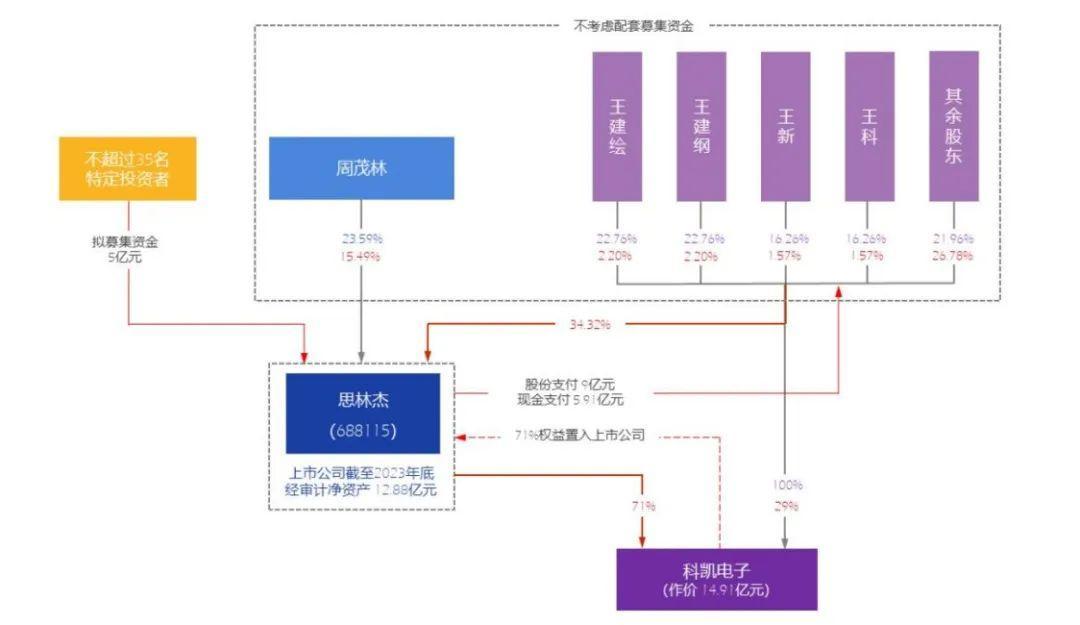

2.思林杰收购科凯电子(实控人未发生变化)

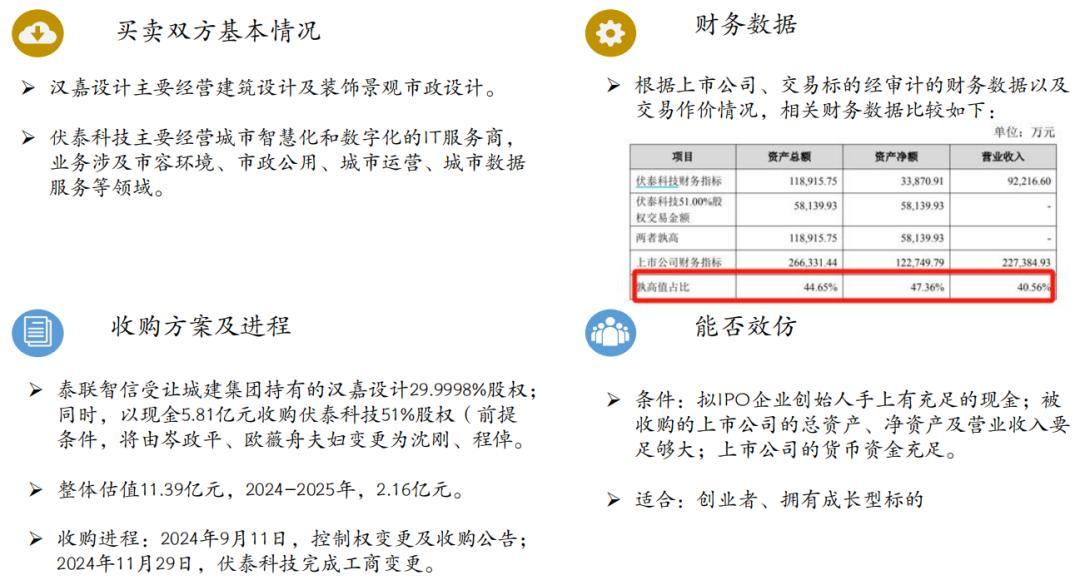

3.汉嘉设计收购伏泰科技(收购占比低于100%)

部分数据来源:公开信息

部分数据来源:公开信息