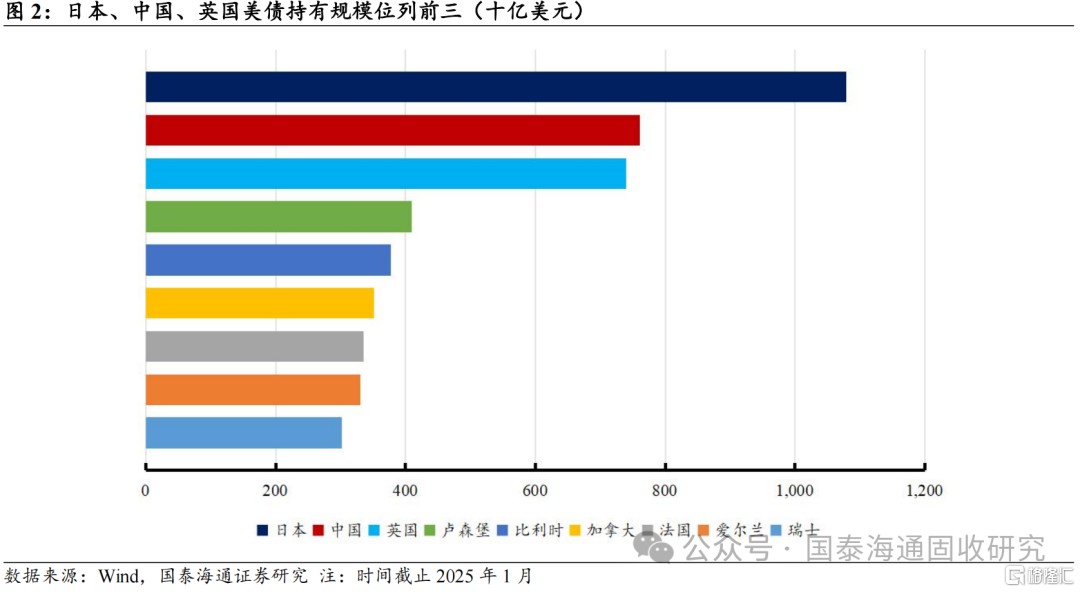

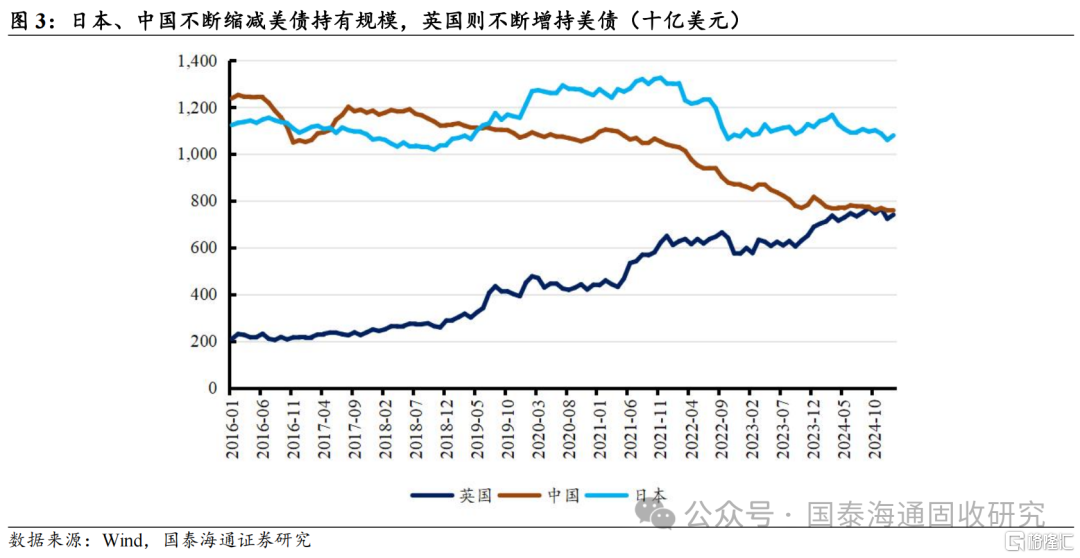

当前市场出现了明显的美债抛售行为,主要卖出美债的主体包括全球央行、对冲基金等。主要美债持有国家中,近年来中、日美债持有规模呈缩减趋势,而英国则不断增持。本次美债短期大幅下跌更多来自于基差交易相关机构的平仓抛售的影响。对冲基金在美债基差交易中持有美债现货,当美债利率短期大幅上行时,现货头寸造成亏损易触发追补保证金,导致需要卖出美债引发进一步下跌。

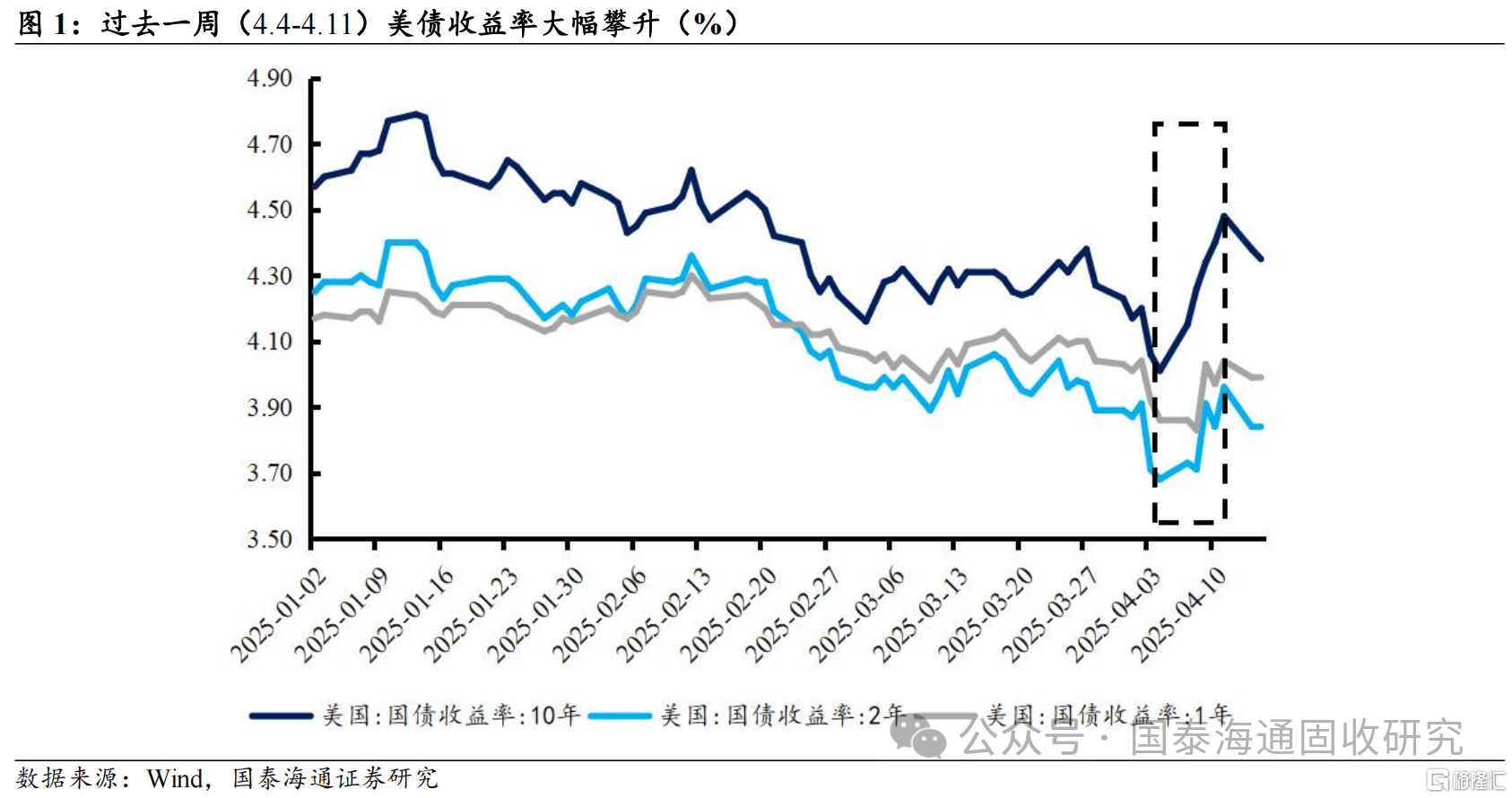

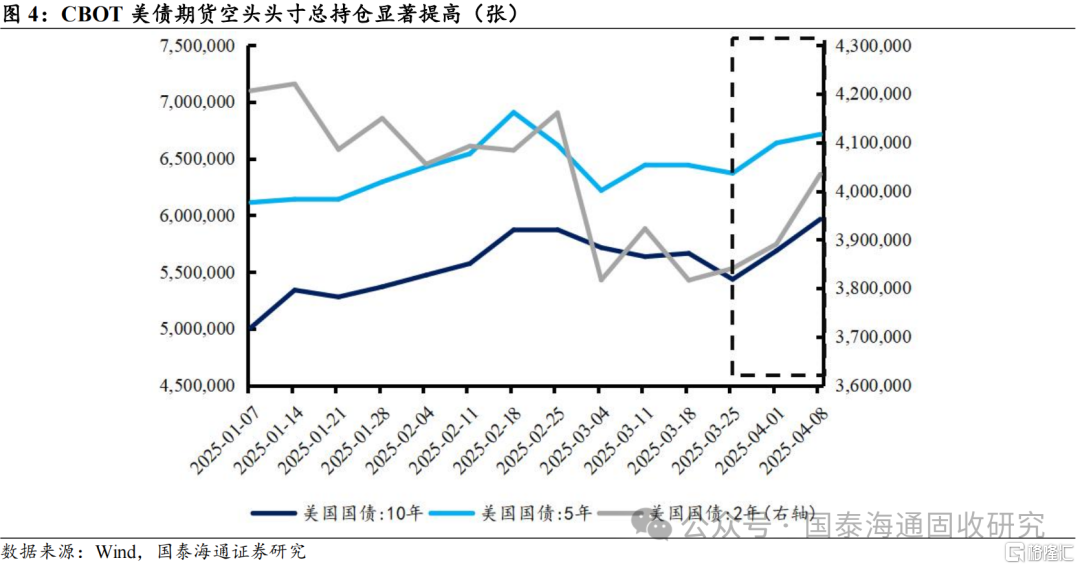

近期哪些机构在卖出美债:中国、日本不断缩减美债持有规模,对冲基金平仓抛售引发螺旋式下跌。过去一周(4.4-4.11)美债大幅下跌,2024年6月称海外债券投资出现大幅亏损,计划出售630亿美元相关债券以缓解流动性压力。国际政治和贸易关系在一定程度上决定了中长期各国央行美债持有规模的变化,而本次美债短期大幅下跌则更多来自于基差交易相关机构的平仓抛售的影响。对冲基金买入美债现券的同时做空相同久期的美债期货赚取基差收益。关税政策落地后,美元的“信任危机”以及特朗普政府的政策不确定性使海外投资者避险需求提升,机构普遍卖出美债。当美债利率短期大幅上行时,参与基差交易的对冲基金在美债现货的多头形成亏损,需要追补保证金,进而导致需要进一步卖出美债,最后引发螺旋式下跌。

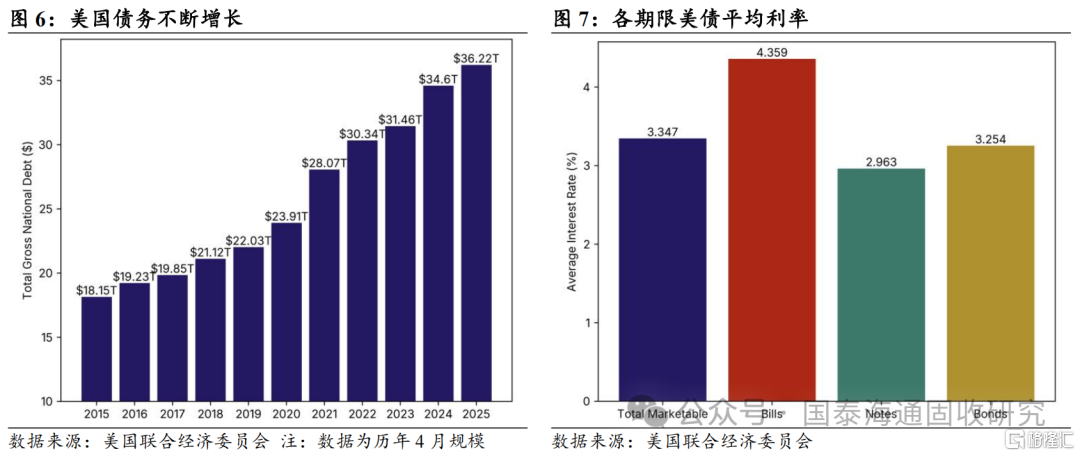

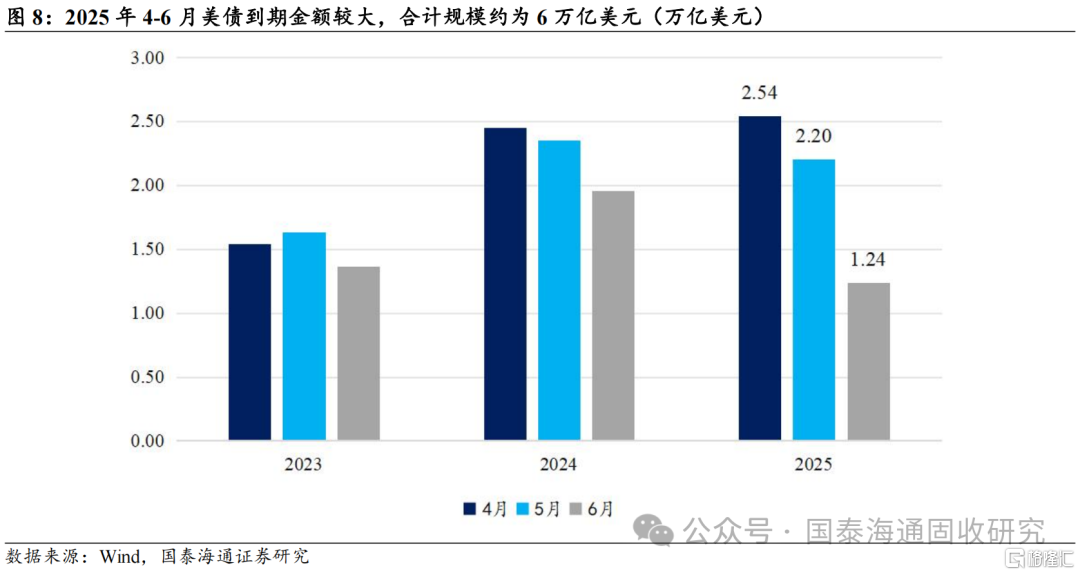

美债的另一风险点:2025年二季度到期偿债压力较大。美国2025年未偿总债务规模较2024年增长4.68%(1.61万亿美元),其中4-6月到期金额较大,合计到期规模约为6万亿美元,债务风险提升。截至2025年4月3日,美国国民债务总额为36.22万亿美元,其中公众持有的债务为28.96万亿美元,政府间债务为7.26万亿美元。与2024年前相比,国民债务总额增加了1.61万亿美元;与五年前相比,国民债务总额增加了12.31万亿美元。其中,2025年4-6月美债到期总额约为6万亿美元,偿还压力较大。美国国债期限结构以2-10年)为主。

美债走势展望:短期美债利率或维持高位需警惕流动性风险,中长期美债有望走强。短期来看,美国对冲基金在基差交易中持有大量的10Y美债利率短期在4%-5%之间宽幅震荡,中长期可能缓步下行至4%以下。

风险提示:市场波动超预期,美联储降息超预期,全球经济增长超预期。

注:本文来自国泰海通证券发布的《量化美债大跌背后的卖出力量:全球央行减持,对冲基金平仓》,报告分析师:唐元懋、王一凡