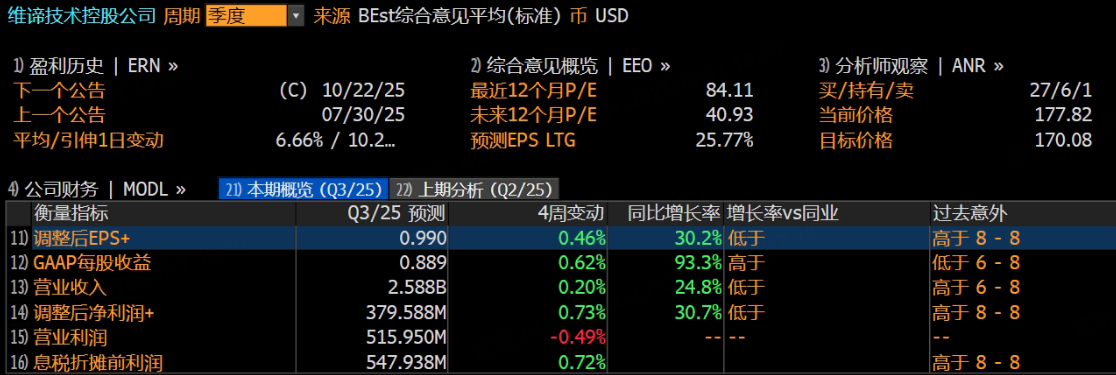

数据中心技术提供商Vertiv Holdings LLC将于2025年10月22日美东时间盘前公布其2025财年第三季度财报。

根据彭博社分析师的预测,公司第三季度的营收预计为25.88亿美元,同比增长24.8%;调整后每股收益(EPS)预计为0.99美元,同比增长30.2%。

上季度回顾

Vertiv在2025财年第二季度表现强劲,非GAAP每股盈余为 0.95美元,超出预期;营收达到 26.4亿美元,同比增长 35.4%。这一业绩显示出公司在数据中心需求强劲的背景下具备较大的增长潜力。

对于第三季度,Vertiv预计净销售将介于 25.1亿至25.9亿美元 之间,预计有机增长为 20%至24%。调整后的营运利润预期在 4.9亿至5.3亿美元 之间,调整后每股盈余预计为 0.94至1.00美元。

展望2025年,Vertiv预计全年净销售将达到 99.25亿至100.75亿美元,有机增长率预计为 23%至25%,调整后的自由现金流预计为 13.75亿至14.25亿美元。这些预期表明公司将继续从数据中心需求的强劲增长中获益。

本季度展望

在订单充足的情况下,第三季度的关键在于如何高效地“将订单转化为收入”。上半年,北美多个大型项目顺利推进,并且稳定的价格体系帮助第二季度实现了显著的产品收入增长。如果第三季度北美超大规模数据中心项目如期交付,营收可能接近财报指引的上限。此外,产能利用率的提高将通过固定成本摊薄,推动毛利率的提升。

从供给侧来看,组件成本和外协成本的改善持续进行,交付组合的优化将进一步支持毛利率的增长。机构普遍预计,第三季度毛利率将达到或略高于33.7%。如果服务收入占比保持稳定或小幅提升,净利率预计将接近10%。

随着AI应用的普及,液冷技术在数据中心中的需求不断增加,尤其在应对高功率密度时。根据麦肯锡的预测,2025至2030年间,数据中心基础设施的总投资可能达到7万亿美元,而Vertiv作为行业的关键供应商,将从这一趋势中受益。液冷技术的市场增长可能超过传统电气设备市场,成为Vertiv的新增长点。

Vertiv的服务收入在第二季度占比约18%至19%。随着规模化出货的推进,服务业务对毛利率的支持作用变得愈加显著。如果第三季度服务收入继续增长,净利率有望达到或略高于10%,这也将为调整后每股盈余的增长提供有力支撑。

投资分析

多家机构分析师对Vertiv的未来增长前景表示乐观,尤其看好公司在高密度电力和液冷解决方案方面的优势,纷纷上调了目标价。摩根士丹利也认为,第三季度的收入和毛利率有望稳步增长。分析师们普遍关注几个关键因素,包括第三季度营收和毛利率是否达到预期,高附加值产品和服务的比例是否继续上升,以及订单质量是否为未来几季提供稳固支撑。

总体来看,机构一致看好Vertiv的中长期前景,特别是在液冷技术、服务业务和高附加值解决方案的推动下,预计公司毛利率和每股收益(EPS)将持续改善。随着数据中心需求的持续增长,液冷技术和高附加值产品的比例提升,以及服务业务的稳定性,预计将成为Vertiv未来几季稳健利润增长的关键推动因素,市场对其“高增长+利润改善”的预期将持续。如果这些趋势延续,Vertiv有望在未来几个季度实现稳健的利润增长。

总结

Vertiv的前景依然令人期待。公司预计将继续从数据中心需求的强劲增长中获益,尤其在液冷技术和高附加值产品的推动下,其毛利率和每股盈余(EPS)有望持续改善。如果这些趋势延续,Vertiv将在未来几个季度实现稳健的利润增长,市场对其“高增长+利润改善”的预期将持续。

此内容基于tiger AI及彭博数据生成,内容仅供参考。