佳鑫国际资源开启招股,基石占5成,公配固定10%,将于8月28日正式上市

8月20日,佳鑫国际资源(03858.HK)开启招股:

保荐人:中金公司

基石投资者:中国信达、鲁银(招金集团全资附属公司)、广发基金、富国基金、Zhengxin Group,合计申购占比50.00%

招股价格:10.29港元

集资额:11.30亿港元

总市值:47.96亿港元

每手股数:400股

入场费:4412.06港元

招股时间:8月25日截止

上市时间:8月28日

招股总数:109,808,800股

公开发售:10,981,200股(10%)

国际配售:98,827,600股

(含将于哈国交易所AIX发售的不少于131.76万股)

回拨机制:B方案,公配固定10%

绿鞋:1647.12万股/7370万港元

发行比例:25%

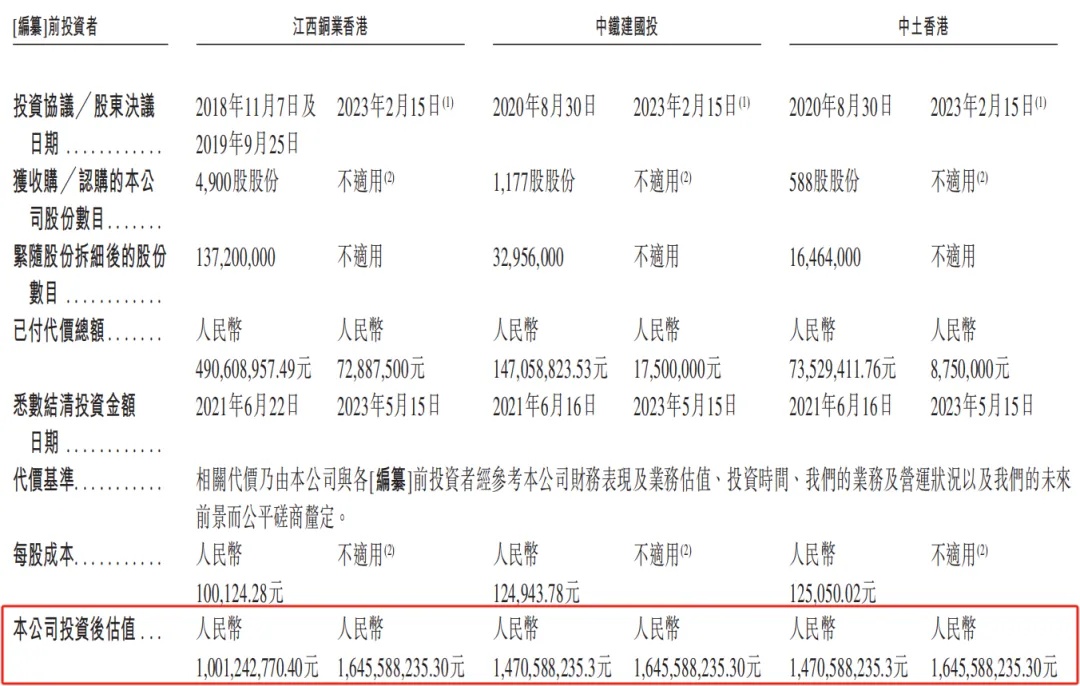

佳鑫国际成立于2014年8月,注册地在香港,创始人为刘力强,现年61岁,广东汕尾人。自2021年至2023年,公司累计进行了3次融资,累计融资金额达到8.08亿元。截至2023年5月,在获得中土香港的投资后,公司的投后估值达到16.45亿元。

图源:招股书 ▲

主要业务

IPO FOCUS

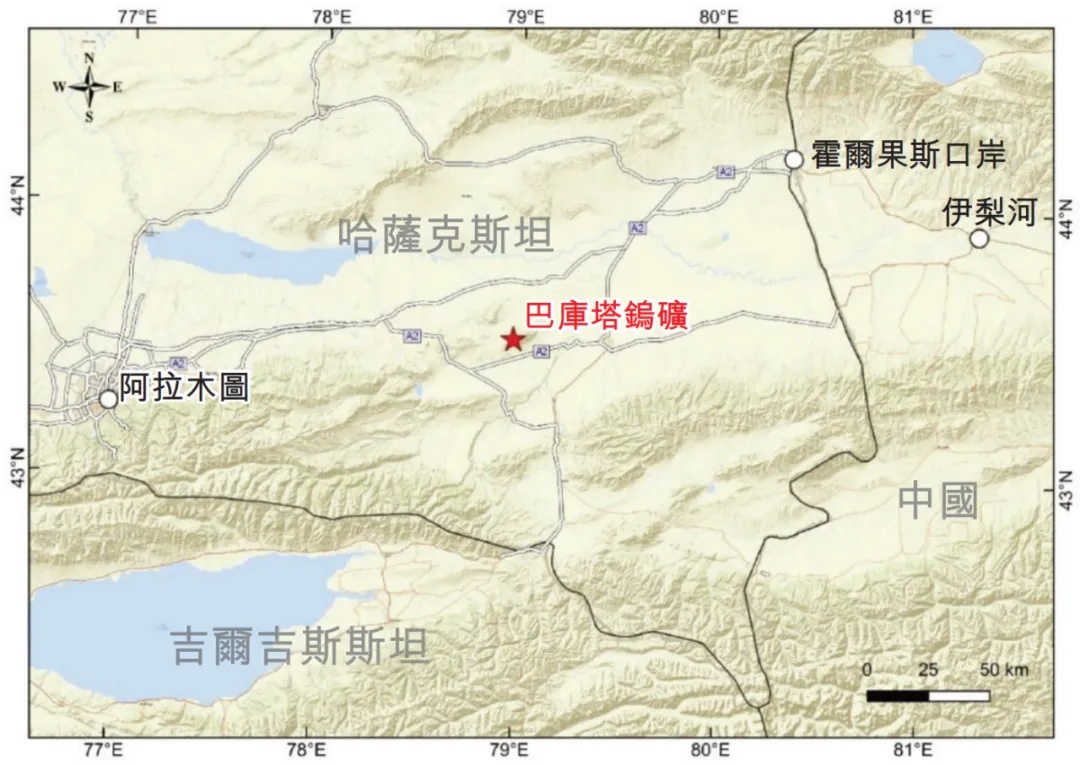

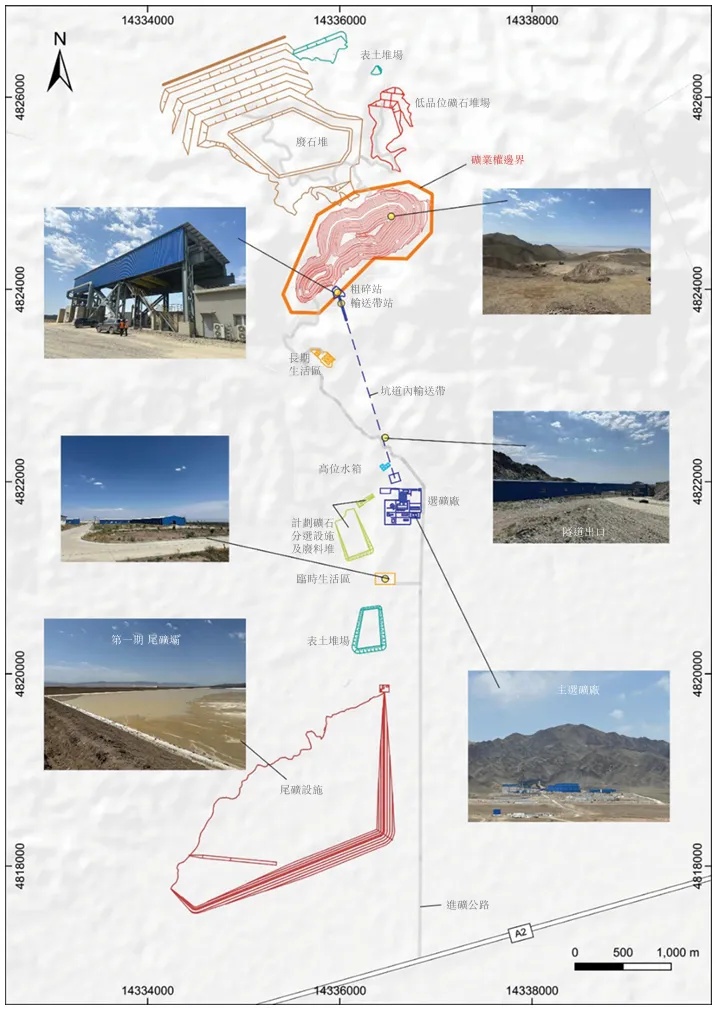

于2016年3月,佳鑫国际通过2015年12月收购公司AK获得其附属公司ZV的间接控制权,而ZV持股MIC授予位于哈萨克斯坦共和国阿拉木图地区巴库塔钨矿的钨矿生产权。

图源:招股书 ▲

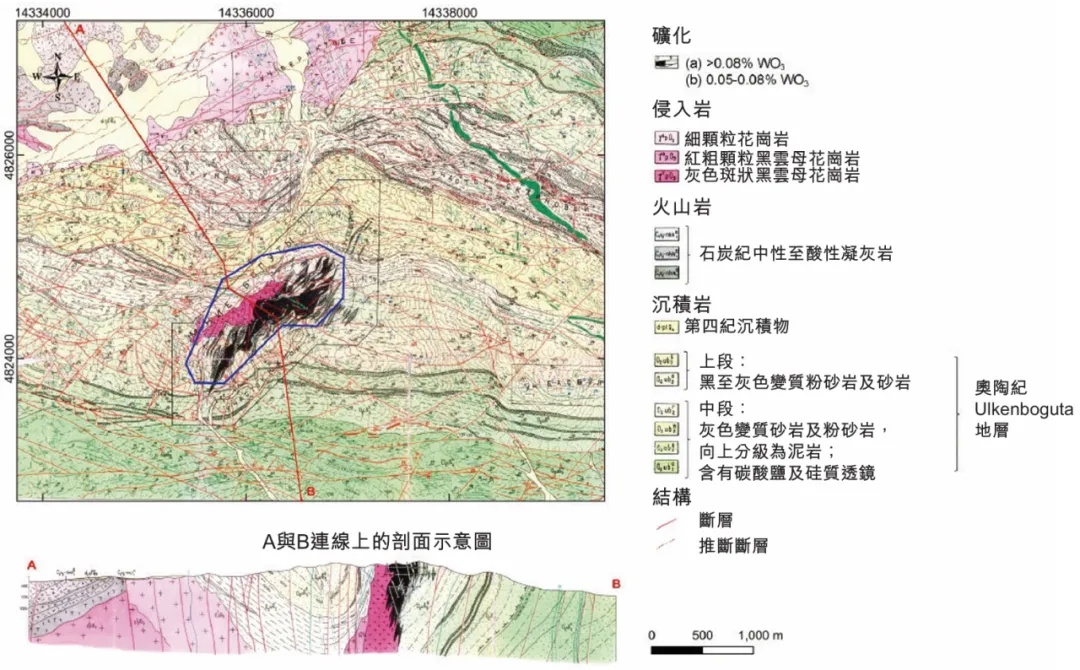

巴库塔钨矿位于巴库塔向斜南侧,主要矿石为白钨矿(CaO•WO3),其次为黑钨矿((Fe, Mn)O•WO3)和钨华(WO3 •H2O)。下图为巴库塔钨矿区域的地址状况和剖面示意图。

图源:招股书 ▲

据独立技术报告,截至2025年6月30日,根据《JORC规则》,公司的巴库塔钨矿的估计矿产资源量约为1.07亿吨,含0.211%三氧化钨(WO3)的矿石(相当于22.7万吨WO3),包括9560万吨控制资源量(0.209%WO3)及1190万吨推断资源量(0.228%WO3)。

截至同期,根据《JORC规则》指引,公司的巴库塔钨矿拥有的可信矿石储量为6840万吨矿石,平均品位为0.206%WO3,相当于14.1万吨WO3。

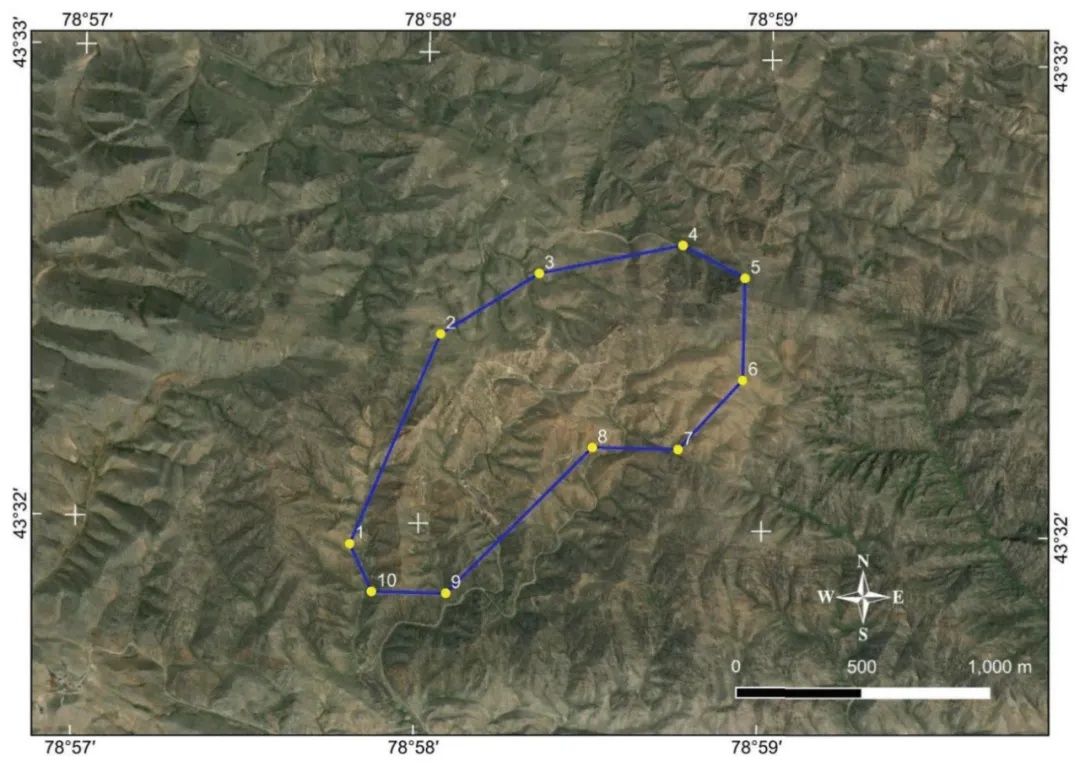

公司的巴库塔钨矿属于2014年5月20日授予SPC的采矿许可证所覆盖的范围内,覆盖面积约为1.16平方公里,可开发最大深度达地下300米。相关主管机关与SPC已于2015年订立一份采矿合约,有效期为25年(到2040年)。下图为公司的巴库塔钨矿在采矿许可证下的边界。

图源:招股书 ▲

据弗若斯特沙利文资料,截至2024年底,按WO3矿产资源量计算,公司的巴库塔钨矿是全球最大的露天钨矿,且为全球第四大钨矿(包括露天钨矿及地下钨矿)。

据招股书显示,公司已于2014年1月将巴库塔钨矿项目投入试产,以测试并微调加工运作方式。公司已于2025年4月开始一期商业生产,2025年的目标年度采矿及矿物加工能力为330万吨钨矿石。下图为2025年6月巴库大钨矿项目的开发状况。

图源:招股书 ▲

此外,哈萨克斯坦位于“一带一路”倡议的核心区域,并因为与中国、俄罗斯以及几个中亚国家接壤,享有重大地理优势。而作为世界级大型露天钨矿项目,公司的巴库塔钨矿项目获列入“一带一路”倡议下中国与哈萨克斯坦产能合作的重点项目名单。

行业前景

IPO FOCUS

钨是一种稀缺的战略资源,中国政府将钨和稀土作为战略物资进行管控,每年对中国各生产企业下达配额指标。因为钨拥有高熔点、高密度、高硬度、较强耐磨性、较强耐腐蚀性、良好热导率以及稳定的化学性能等特点,广泛用于机械制造、新资源、国防工业等领域。

全球钨矿资源分布不均,大部分钨储量位于中国、俄罗斯、哈萨克斯坦等地区。据弗若斯特沙利文资料,于2024年全球前五大钨矿分别为中国的大湖塘钨矿、柿竹园钨矿,英国的Hemerdon钨矿、哈萨克斯坦的巴库塔钨矿和加拿大的Sisson钨矿。

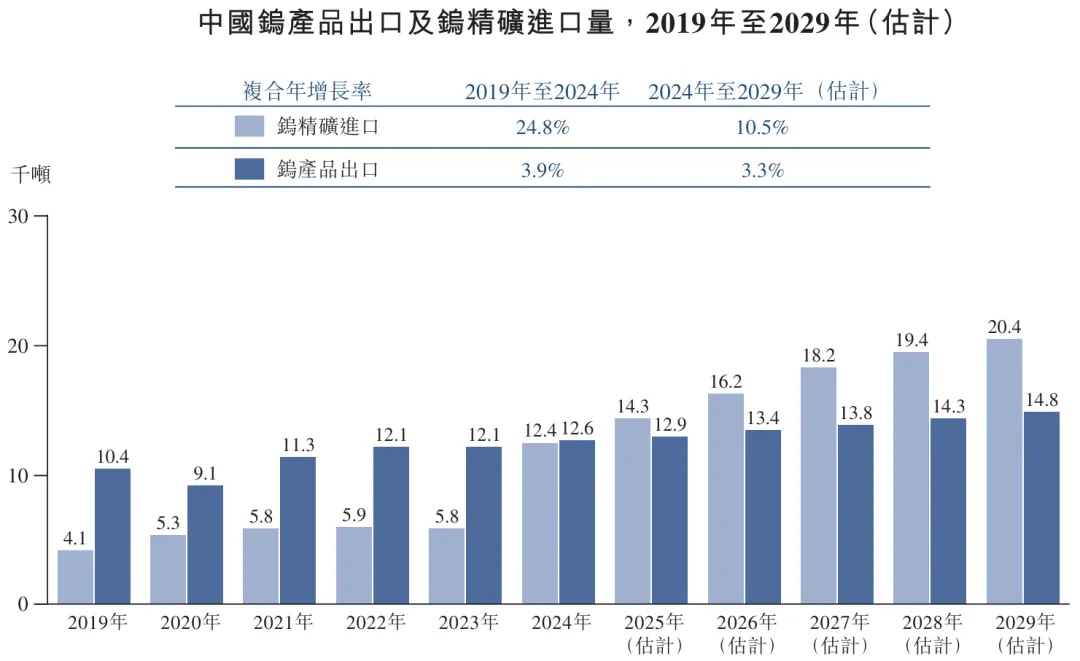

全球钨行业有三大指标:储量以金属钨的数量计量;矿产资源量以三氧化钨(WO3)计量;而设计产能则以钨精矿量计量。由于中国实施钨精矿出口限制政策,旨在保护国内钨资源并确保其可持续供应,中国成为了钨精矿的主要进口国,并出口大量冶炼加工后的钨产品。从下图可以看出,尽管钨精矿的进口量从2018年至2023年出现的小幅度下滑,但在2024年出现了大幅度提升,达到1.24万吨,后续预计将以10.5%的速度增至2029年的2.04万吨。

图源:招股书 ▲

股权架构

IPO FOCUS

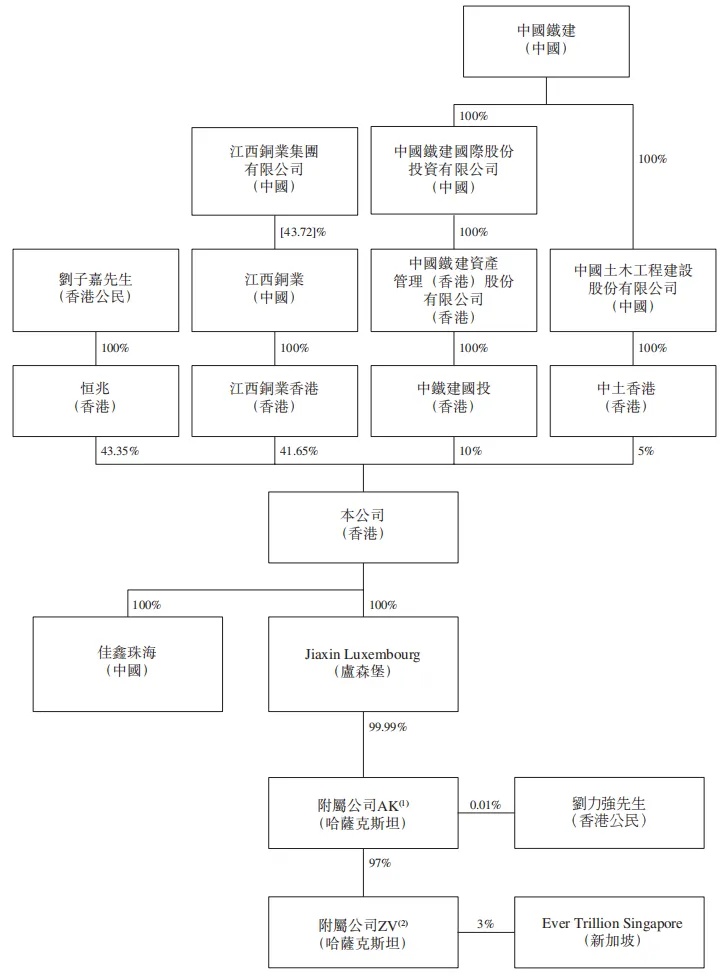

公司由恒兆(一家由创始人刘力强先生的儿子刘子嘉全资拥有的公司)及江西铜业香港(一家由江西铜业全资拥有的公司)分别拥有43.35%及41.65%的权益,为公司的两个控股股东集团;

中铁建国投(香港)持股10%;

中土香港(香港)持股5%。

图源:招股书 ▲

财务数据

IPO FOCUS

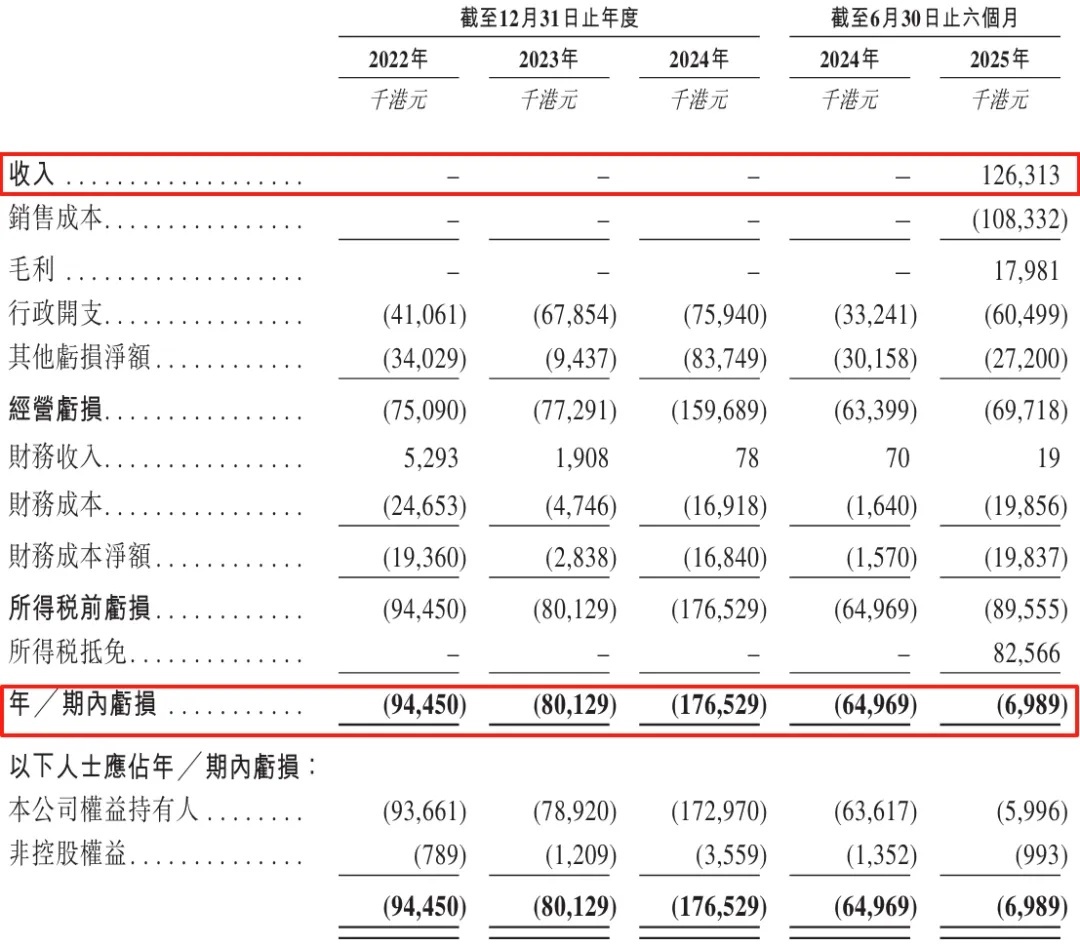

由于佳鑫国际在今年4月份才开始商业化,故近几年未能拥有营收。而于2025年上半年,公司的收入为1.3亿港元。

从2022年至2024年,公司的净亏损分别为9445万港元、8013港元及1.7亿港元。2025年上半年的净亏损缩小至699万港元,对应的净亏损率为5.5%,有望很快实现扭亏为盈。

图源:招股书 ▲

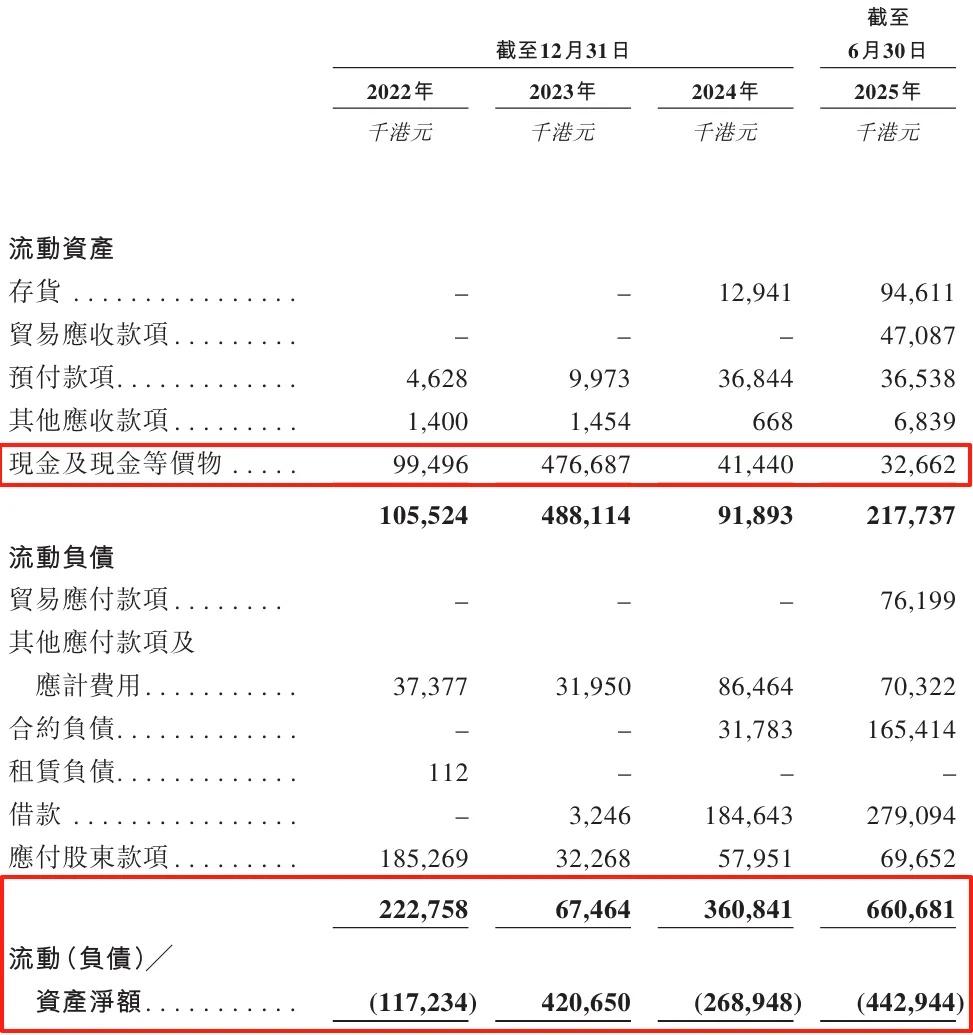

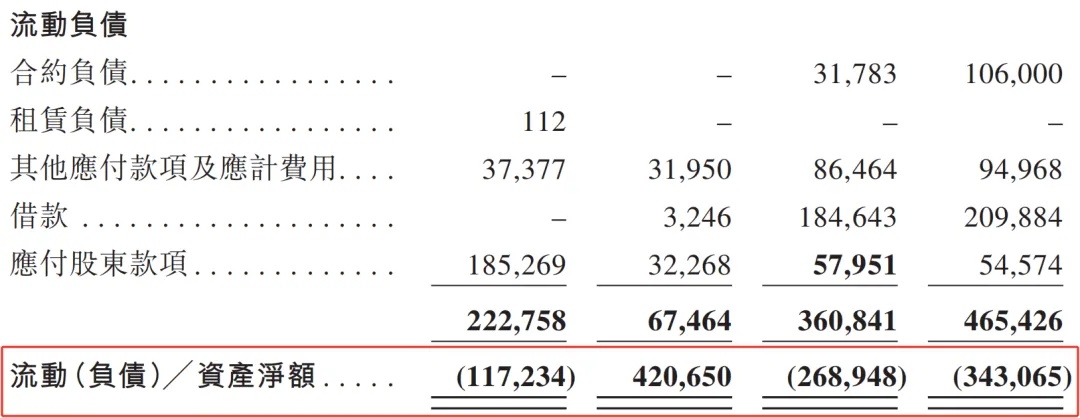

在营运资本方面,公司的现金储备较为不足,截至2025年6月30日,现金及其等价物为3266万港元。同时,公司的负债水平非常高,截至同期,流动负债总额为6.6亿港元,流动负债净额为4.4亿港元。

图源:招股书 ▲

中介团队

IPO FOCUS

在本次IPO申请中,中金公司为保荐人;高伟绅、环球、Egen Gregory LLP、梁浩然为公司律师;盛德、通商、Haller Lomax LLP为券商律师;罗兵咸永道为审计师;斯罗柯矿业为独立技术顾问;弗若斯特沙利文为行业顾问。

在中金公司近2年保荐的港股项目中,首日上涨率为56.31%,平均首日回报372.90港元。

免责声明:投资有风险,本文并非投资建议,以上内容不应被视为任何金融产品的购买或出售要约、建议或邀请,作者或其他用户的任何相关讨论、评论或帖子也不应被视为此类内容。本文仅供一般参考,不考虑您的个人投资目标、财务状况或需求。TTM对信息的准确性和完整性不承担任何责任或保证,投资者应自行研究并在投资前寻求专业建议。

热议股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10